Nel “Global Wealth Reports”, Allianz ha evidenziato l’evoluzione del patrimonio privato in 60 Paesi

In un contesto di economie resilienti e mercati in espansione a fronte della stretta monetaria, le attività finanziarie globali delle famiglie hanno registrato una forte crescita nel 2023: l’aumento del 7,6% ha così recuperato le perdite dell’anno precedente (-3,5%). E’ quanto emerge dalla recente edizione del Global Wealth Reports di Allianz.

Complessivamente, alla fine del 2023 le attività finanziarie totali ammontavano a 239.000 miliardi di euro. La crescita delle tre principali classi di attività è stata piuttosto disomogenea. I titoli (11,0%) e le assicurazioni/pensioni (6,2%) hanno beneficiato del boom dei mercati azionari e dei tassi più elevati e sono cresciuti molto più rapidamente rispetto alla media degli ultimi dieci anni. Al contrario, la crescita dei depositi bancari è scesa al 4,6% dopo gli anni di boom legati alla pandemia, registrando uno degli incrementi più bassi degli ultimi 20 anni.

Nel 2023 è proseguita la normalizzazione del risparmio di liquidità dopo gli anni di risparmio forzato legato alla pandemia: sono scesi del 19,3% a 3.000 miliardi di euro. Questo calo è attribuibile quasi esclusivamente ai depositi bancari.

Nel complesso, le banche di tutto il mondo hanno ricevuto solo 19 miliardi di euro, con un crollo del 97,7%. Solo le famiglie statunitensi hanno liquidato depositi per 650 miliardi di euro.

Le altre due classi di attività, invece, sono rimaste popolari tra i risparmiatori. Gli afflussi in titoli sono addirittura aumentati ancora una volta del 10,0% rispetto al livello record dell’anno precedente. Tuttavia, c’è stato un notevole cambiamento di preferenze all’interno di questa classe d’investimento: mentre le azioni sono state vendute in molti mercati, i risparmiatori hanno guadagnato molto sulle obbligazioni, grazie all’inversione di tendenza dei tassi d’interesse. Ciò ha portato, ad esempio, a un aumento dell’84,3% degli acquisti di titoli in Europa occidentale: i risparmiatori europei non sono mai stati così affezionati ai prodotti del mercato dei capitali.

Infine, il settore assicurativo/pensionistico si è rivelato relativamente solido, con un calo del risparmio fresco a livello mondiale pari solo al 4,9%.

Le fonti di crescita degli asset finanziari sono fondamentalmente due: gli sforzi di risparmio e gli aumenti di prezzo (aumento di valore). Negli ultimi 20 anni, gli aumenti di valore dei portafogli negli Stati Uniti – con la loro forte propensione al risparmio verso i mercati dei capitali – hanno contribuito in media per il 62,4% alla crescita annuale; in Europa occidentale, questa cifra è del 34,2% (in Germania, la crescita a lungo termine è guidata quasi esclusivamente dagli sforzi di risparmio).

Questa differenza significativa contribuisce al divario atlantico nella crescita a lungo termine delle attività finanziarie: mentre in Europa occidentale le attività finanziarie sono raddoppiate negli ultimi due decenni (+104%), negli Stati Uniti l’aumento è stato di ben il 178%, sostenuto anche da un andamento più favorevole dei mercati.

Gli sviluppi del mercato sono anche la ragione principale delle enormi differenze tra le generazioni in termini di asset finanziari. I baby boomer saranno probabilmente la generazione più ricca che sia mai esistita, almeno nelle economie avanzate. Assumendo lo stesso comportamento di risparmio stilizzato per le quattro generazioni di Baby Boomers, Gen X, Millennials e Gen Z ed estrapolando le tendenze del mercato, nessuna delle generazioni successive riesce a tenere il passo dei Baby Boomers, che hanno raggiunto un risparmio totale di poco inferiore al 614% del reddito disponibile con un rendimento nominale medio del 6,1% annuo.

I grandi sconfitti sono i Millennial: poco dopo aver iniziato ad accumulare ricchezza, la crisi si è susseguita, con un rendimento annuo di appena il 3,1%. I membri della generazione Z, invece, hanno buone possibilità di superare tutti i loro predecessori, se allineano il loro comportamento di risparmio alle nuove realtà (e se vengono risparmiati dalle mega-crisi).

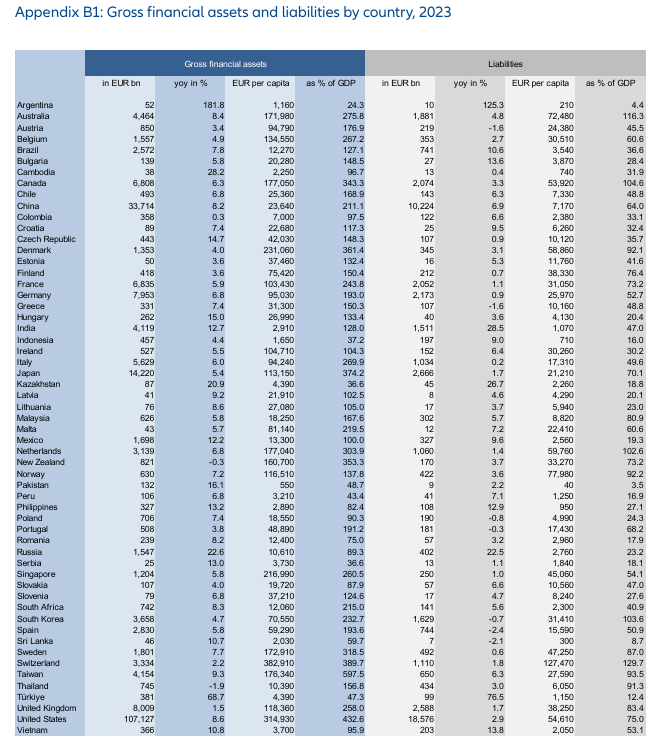

A differenza del 2022, in cui le attività finanziarie si sono ridotte in molti mercati e regioni – e anche a livello mondiale – la ripresa del 2023 è stata ampia. Infatti, solo due Paesi – Nuova Zelanda e Thailandia – hanno registrato tassi di crescita negativi in quell’anno. Inoltre, la crescita è stata relativamente uniforme in tutte le regioni, non da ultimo in Asia e in Nord America, che sono cresciute entrambe di oltre l’8%, con gli Stati Uniti (8,6%) che hanno registrato una crescita ancora più forte della Cina (8,2%). Solo l’Europa occidentale (5,0%), dove la debole performance del Regno Unito (1,5%) ha frenato la crescita, e l’Europa orientale (18,0%), dove l’iperinflazione in Turchia ha portato ad alti tassi di crescita (nominali), sono state leggermente fuori linea.

Lo sviluppo a lungo termine degli ultimi 20 anni mostra naturalmente maggiori differenze, con gli effetti di recupero delle economie emergenti: Cina, America Latina ed Europa dell’Est stanno raggiungendo tassi di crescita a due cifre all’anno, mentre il Giappone cresce solo del 2% e l’Europa occidentale di poco meno del 4%. Tuttavia, se si tiene conto della crescita demografica e dell’inflazione, la crescita globale si dimezza, passando dal 6,0% al 2,5%. L’inflazione sta determinando un forte divario tra i tassi di crescita nominali e reali, in particolare nell’Europa dell’Est e in America Latina. Solo due mercati sfuggono a questo sviluppo: Giappone e Cina. Sebbene anche qui la crescita reale sia più bassa, la discrepanza non è molto ampia. Negli ultimi 20 anni, il patrimonio pro capite del Giappone è cresciuto in termini reali un po’ più velocemente di quello dell’Europa occidentale. Il divario tra la Cina e il resto del mondo diventa enorme in termini reali: il vantaggio di crescita rispetto al resto del mondo è di quasi 10 punti percentuali all’anno. In effetti, il potere d’acquisto delle attività finanziarie medie pro capite in Cina è decuplicato in soli 20 anni.

L’inflazione ha pesato molto negli ultimi anni. Alla fine del 2023, le attività finanziarie reali a livello mondiale erano solo al livello del 2020 – gli ultimi tre anni sono stati anni persi per i risparmiatori di tutto il mondo. Rispetto all’anno pre-coronavirus 2019, tuttavia, si è registrato un aumento del 9,1%.

Le differenze regionali sono notevoli. Mentre l’Asia è cresciuta in termini reali in tutti gli anni – grazie a tassi di inflazione relativamente bassi – e alla fine del 2023 le attività finanziarie reali erano più alte del 26,3% rispetto al 2019, la tendenza in Europa occidentale è stata diametralmente opposta: le attività finanziarie reali si sono ridotte negli ultimi anni e ora sono inferiori del 4,3% rispetto al 2019. Le famiglie europee hanno subito quattro anni di perdita. L’andamento del Nord America non è stato così negativo: sebbene sia ancora inferiore al dato del 2020, l’aumento rispetto al 2019 è stato del 6,0%.

Da un certo punto di vista, il 2023 rappresenta un ritorno alla nuova realtà di un mondo che si sta frammentando: il vantaggio di crescita delle economie emergenti rispetto alle economie avanzate si è nuovamente ridotto in modo significativo, attestandosi a soli 2 punti percentuali lo scorso anno. Fino al 2017, anno in cui sono scoppiate le dispute commerciali tra Stati Uniti e Cina sotto la guida del Presidente Trump, c’era ancora un divario di crescita di 10pp o più tra questi gruppi di Paesi. Nel 2022, questo divario di crescita si è nuovamente ampliato, innescato dalle turbolenze di mercato causate dalla svolta dei tassi di interesse, che ha colpito soprattutto gli Stati Uniti e l’Europa occidentale. Come previsto, tuttavia, questo ritorno del divario sembra essersi rivelato solo un “blip”.

Le prospettive a medio termine, tuttavia, sono oscurate dalle incertezze sui due megatrend dell’IA e della sostenibilità. Il potenziale dell’IA è indiscutibile, ma probabilmente ci vorranno anni prima che il boom dell’IA raggiunga l’intera economia e porti a un aumento generalizzato della produttività. La disillusione dopo l’euforia iniziale è già evidente. Allo stesso modo, la necessità della trasformazione verde è indiscutibile. Ma le difficoltà in termini di costi, tecnologia e regolamentazione sono di nuovo percepite con maggiore forza. Il boom verde dell’economia e dei mercati azionari è ancora lontano, ma con il giusto contesto (politico) è ancora possibile. Questo mette a fuoco il problema più grande: l’incertezza politica, sia a livello nazionale con l’ascesa dei partiti estremisti, sia a livello internazionale con le diverse crisi geopolitiche e la crescente frammentazione. In questo contesto, nei prossimi anni ci si può aspettare solo una crescita modesta delle attività finanziarie globali, tra il 4% e il 5%, anche se con un’elevata volatilità: l’economia e i mercati oscilleranno probabilmente tra la paura della crisi e l’euforia del cambiamento.

L’aumento dei tassi di interesse ha avuto un chiaro impatto sul lato delle passività dei bilanci delle famiglie nel 2023: La crescita del debito privato si è ulteriormente indebolita fino a raggiungere il 4,1% a livello mondiale, la crescita più bassa degli ultimi nove anni. Complessivamente, le passività globali delle famiglie ammontavano a 56,8 miliardi di euro alla fine del 2023. Il calo della crescita del debito è stato osservato in quasi tutte le regioni nel 2023. È stato particolarmente pronunciato in Europa occidentale e in Nord America, dove la crescita si è più che dimezzata, rispettivamente all’1,1% e al 2,9%. Poiché la crescita nominale dell’attività economica globale è rimasta elevata grazie all’inflazione, il rapporto debito/PIL globale è diminuito per il terzo anno consecutivo, scendendo di 1,5 punti percentuali al 65,4%. Questo valore è stato inoltre inferiore di oltre 3 punti percentuali rispetto al 2003.

A differenza degli asset finanziari, gli asset immobiliari hanno avuto un andamento debole nel 2023: con un +1,8% si è registrata la crescita più bassa degli ultimi 10 anni. Non è necessario speculare sui motivi: gli elevati costi di costruzione e i tassi di interesse hanno frenato la domanda di case. Complessivamente, il patrimonio immobiliare dei Paesi considerati ammonta a 140 miliardi di euro. Sorprendentemente, il valore degli immobili è inferiore di oltre il 40% rispetto alle attività finanziarie in Giappone e in Nord America. Inoltre, nella maggior parte dei mercati i tassi di crescita reale degli immobili sono rimasti indietro rispetto a quelli delle attività finanziarie; in Nord America, ad esempio, il divario annuale è stato di quasi 1 punto percentuale negli ultimi due decenni, a testimonianza del fatto che i guadagni di capitale a lungo termine per gli immobili sono inferiori a quelli delle azioni.

Sebbene le catastrofi naturali siano molto più visibili, l’impatto a lungo termine del cambiamento climatico sui prezzi delle abitazioni si manifesta soprattutto attraverso il rischio di transizione, ossia il consumo energetico degli edifici, in particolare per il riscaldamento. Le proiezioni dell’indice dei prezzi delle case (HPI) nel Regno Unito in base a diversi scenari climatici fino al 2050 mostrano cali compresi tra il 9,3% e il 13,1%. Per la Germania, il calo cumulativo dell’indice dei prezzi delle case potrebbe raggiungere il 24,5%. Ciò implicherebbe perdite pro capite di 32.380 euro. Applicato a tutti i mercati presi in considerazione, i proprietari di case potrebbero subire perdite fino a 30 miliardi di euro. In futuro, i prezzi delle abitazioni saranno definiti in egual misura dall’ubicazione e dall’efficienza energetica.

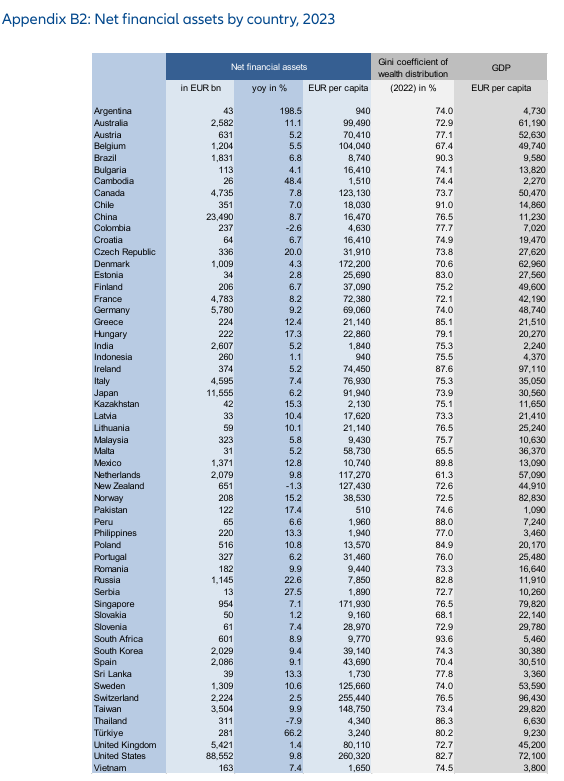

La concentrazione degli asset finanziari su scala globale rimane estremamente elevata. Il 10% più ricco della popolazione mondiale – circa 570 milioni di persone con un patrimonio finanziario netto medio di circa 273.850 euro – deterrà l’85,7% del patrimonio finanziario netto totale nel 2023. La quota è almeno diminuita nel tempo: due decenni fa era pari al 91,9%. Ma è comunque molto più alta rispetto a quella nazionale, dove la media non ponderata di tutti i Paesi era del 61,1%. Al ritmo dei progressi compiuti negli ultimi due decenni, ci vorrebbero altri 78 anni per raggiungere una concentrazione di ricchezza “normale”, cioè paragonabile alla situazione all’interno dei Paesi, a livello globale.

Tuttavia, il quadro della distribuzione della ricchezza a livello globale si schiarisce un po’ se si guarda non solo al 10% più ricco, ma anche allo sviluppo “nel mezzo”. Negli ultimi due decenni, il numero dei membri della classe media globale è aumentato bruscamente del 78%, raggiungendo circa 850 milioni di persone. In questo processo, la quota delle economie emergenti è passata dal 43% a quasi due terzi. Un membro su tre di questa classe proviene ora dalla Cina e uno su quattro dal resto dell’Asia. La crescente partecipazione dei Paesi più poveri alla prosperità globale si riflette ancora più chiaramente nella composizione della classe ad alta ricchezza globale: lo scorso anno, la quota delle economie emergenti ammontava al 34%; 20 anni fa, questi Paesi non erano praticamente presenti in questa classe, con una quota dell’1%.

A prima vista, la concentrazione della ricchezza a livello nazionale non è cambiata di molto: nel 2003, la quota di attività finanziarie nette del decile più ricco era del 60,6% (media non ponderata), 20 anni dopo era del 61,1% – un aumento di 0,5 punti percentuali. Poco spettacolare. Tuttavia, questo dato nasconde importanti cambiamenti nei singoli Paesi, che vanno da un meno 7,4 punti percentuali a un più 16,4 punti percentuali, con un numero maggiore di Paesi che hanno visto una quota in aumento rispetto a una in diminuzione. L’aumento più marcato è stato registrato in Cina, a testimonianza della difficoltà di conciliare lo scatenamento delle forze di crescita con il mantenimento di una distribuzione “equa”. Tuttavia, nonostante l’aumento delle concentrazioni di ricchezza in molti Paesi, la classe media è rimasta stabile in termini numerici nella grande maggioranza dei Paesi. I ricchi stanno diventando più ricchi, ma questo non è accompagnato da uno sgretolamento del ceto medio; i dati sulla ricchezza degli ultimi anni non evidenziano un declino sociale di ampie fasce della popolazione.