A fine settembre, il totale investimenti del settore assicurativo era pari a oltre 965 miliardi; il solvency ratio ritorna al valore di fine 2019

I dati riportati di seguito sono il risultato di stime effettuate dall’ANIA sulla base di un campione di imprese rappresentativo di circa il 90% del mercato assicurativo. Le informazioni di reporting previsti dal regime di solvibilità Solvency II sono contenute

e consultabili nel portale dell’Associazione InfoQRT (www.InfoQRT.ania.it).

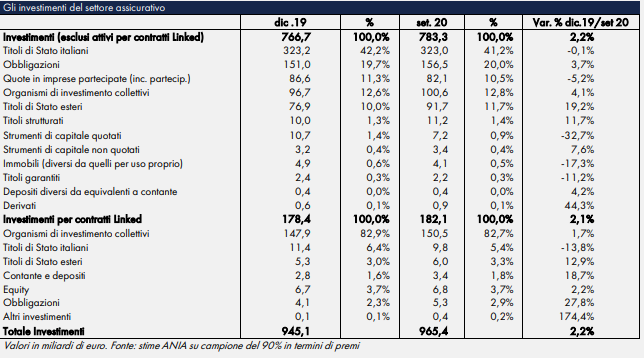

Alla fine di settembre 2020 gli investimenti del settore assicurativo espressi – come da normativa vigente – a valore corrente (fair value) sono stati pari a oltre 965 miliardi, circa 20 miliardi in più rispetto a quanto rilevato alla fine di dicembre 2019 (+2,2%). Con un focus specifico sugli oltre 783 miliardi di investimenti assicurativi (escluse le polizze linked), si evidenziano le seguenti tipologie di scelte effettuate dalle imprese:

– 323,0 miliardi di titoli di Stato italiani (41,2% del totale), in linea con quanto rilevato a fine 2019;

– 156,5 miliardi di obbligazioni societarie (20,0% del totale) in aumento del 3,7% rispetto al 2019;

– 82,1 miliardi di quote detenute in imprese partecipate (10,5% del totale), in diminuzione del 5,2% rispetto al 2019;

– oltre 100 miliardi (12,8% del totale) in organismi di investimento collettivo, in aumento di circa il 4% rispetto al 2019;

– 91,7 miliardi (11,7% del totale) di titoli di Stato esteri, in aumento di quasi il 20% rispetto a dicembre 2019; è questo l’investimento che presenta una crescita maggiore rispetto ad altre forme;

– 11,2 miliardi di titoli strutturati (1,4% del totale), in aumento di circa il 12% rispetto al 2019;

– 10,6 miliardi di azioni di cui 7,2 miliardi (-33%) in strumenti di capitale quotati e 3,4 miliardi (+7,6%) in strumenti di capitale non quotati.

In riferimento agli oltre 182 miliardi di attivi detenuti per polizze linked si evidenziano le seguenti linee di investimento:

– circa 150 miliardi (83% del totale) in organismi di investimento collettivo, in aumento del’1,7% rispetto al 2019;

– 9,8 miliardi in titoli di Stato italiani (5,4% del totale), in diminuzione del 14%;

– circa 6,8 miliardi in azioni (3,7% del totale), in crescita del 2%.

Negli anni 2016-2018 gli investimenti in titoli di Stato sono rimasti sostanzialmente stabili e pari a circa 360 miliardi con una quota rispetto al totale investimenti che è progressivamente diminuita passando dal 53,6% a fine 2016 al 52,1% alla fine

del 2018. Nel 2019, invece, il valore degli investimenti in titoli governativi ha raggiunto i 400 miliardi, in crescita di oltre l’11%, ma la quota percentuale rispetto al totale investimenti è rimasta sostanzialmente stabile (52,2%) per effetto di una maggiore crescita registrata in altre forme di investimento (in particolare gli investimenti in organismi di investimento collettivo).

Alla fine di settembre 2020 il valore corrente dei titoli governativi ha sfiorato i 415 miliardi. Si stima che dei circa 15 miliardi di aumento in valore assoluto rispetto alla fine dell’anno precedente, per due terzi deriverebbe dalle variazioni di valore dei titoli registrate nel corso dei primi nove mesi del 2020 (+10 miliardi), mentre per un terzo da vendite/acquisti netti effettivi avvenuti da inizio anno (+5 miliardi).

Più nel dettaglio, negli ultimi quattro anni:

– i titoli di Stato italiani, tenuto conto sia di variazioni di valore sia di vendite/acquisti netti, sono passati da circa 320 miliardi a fine 2016 a circa 300 miliardi a fine 2018 per poi tornare a poco più di 320 miliardi alla fine di settembre 2020; la relativa incidenza sul totale investimenti è però diminuita dal 47,8% al 41,2%;

– i titoli di Stato esteri sono invece cresciuti, passando da circa 40 miliardi a fine 2016 a 92 miliardi alla fine di settembre 2020 e la loro incidenza sul totale investimenti è più che raddoppiata passando dal 5,8% del 2016 all’11,7% di fine settembre 2020.

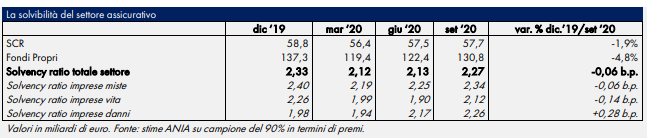

Il Solvency ratio è l’indicatore che misura quanto i mezzi propri delle imprese siano adeguati a far fronte ai rischi tecnico/finanziari specifici del settore assicurativo e viene calcolato mettendo a rapporto i fondi propri ammissibili e il Solvency Capital Requirement (SCR).

Nella tavola che segue è rappresentata l’evoluzione dell’indicatore tra la fine del 2019 e settembre 2020 per settore di attività, in un periodo caratterizzato dall’emergenza sanitaria dovuta al propagarsi della pandemia per il virus COVID 19.

In particolare, proprio per le difficoltà di natura finanziaria legate alla crisi, il valore dei Fondi propri detenuti dalle imprese è passato da circa 137 miliardi di fine anno a poco meno di 120 miliardi a fine marzo 2020 per poi tornare a superare i 130 miliardi a fine settembre. Questo ha comportato nei primi tre mesi dell’anno corrente una diminuzione del Solvency ratio che è passato da 2,33 di fine 2019 a 2,12 a fine marzo 2020 per poi tornare a sfiorare i 2,30 punti a fine settembre 2020.

L’evoluzione dell’indicatore è stata molto diversa per i vari settori di attività: le compagnie che operano nel settore Vita hanno sofferto particolarmente la forte volatilità dei mercati finanziari che ha caratterizzato i primi sei mesi del 2020 registrando una riduzione dell’indicatore di oltre 35 punti base da dicembre 2019 a giugno 2020, parzialmente recuperata a fine settembre; anche le compagnie miste hanno visto diminuire il proprio indicatore di solvibilità da 2,40 a fine 2019 a 2,19 a fine marzo 2020 per poi risalire a 2,34 a fine settembre 2020. In controtendenza le compagnie specializzate esclusivamente

nel settore danni che per la natura intrinseca dei propri investimenti legati alla tipologia dei prodotti offerti, hanno subito solo parzialmente l’impatto della crisi sul proprio patrimonio (da 1,98 a fine dicembre 2019 a 1,94 a fine marzo 2020) recuperando e migliorando nei mesi successivi, raggiungendo il valore a fine settembre 2020 (mai realizzato in passato) di

2,26.

I fondi propri utilizzati per coprire il requisito patrimoniale sono costituiti dall’eccedenza delle attività rispetto alle passività, diminuita dell’importo delle azioni proprie detenute dall’impresa e dalle passività subordinate; alla fine di settembre 2020 i fondi propri erano pari a 131 miliardi (-5% rispetto a fine 2019). Sono classificati in tre livelli (Tier) che vengono definiti in funzione della loro qualità ovvero della loro capacità di assorbire le perdite nel tempo. In particolare, tra le caratteristiche considerate per la classificazione in Tier vi sono aspetti quali il livello di subordinazione, l’assenza di incentivi al rimborso,

l’assenza di costi obbligatori di servizio, l’assenza di gravami e vincoli. Si va da elementi di livello 1 (Tier 1: capitale sociale ordinario versato, azioni privilegiate versate, riserve di utili, riserva di riconciliazione) a elementi di livello 2 con minore capacità di assorbimento (Tier 2) e di livello 3 (Tier 3). Nell’ambito dei fondi propri di livello 1, inoltre, si fa una distinzione tra fondi limitati, soggetti a limiti massimi specifici (a esempio, le passività subordinate) e fondi illimitati.