Contributo a cura di Richard Woolnough, gestore obbligazionario M&G Investments.

Di recente si è molto parlato di come, introducendo tassi negativi, le banche centrali stiano di fatto tassando i risparmi. Ciò si spiega da sé e rappresenta una delle critiche di come i tassi negativi possano distorcere il comportamento economico. Non si tratta tuttavia di un fenomeno recente. Non dimentichiamoci che il denaro è sempre stato essenzialmente penalizzato dal nemico tradizionale dei risparmiatori, ovvero l’inflazione. Fortunatamente, i detentori di liquidità sono tradizionalmente compensati con pagamenti di interessi per il deposito della liquidità stessa in un conto in banca. Ma questa realtà è ora minacciata dai tassi negativi?

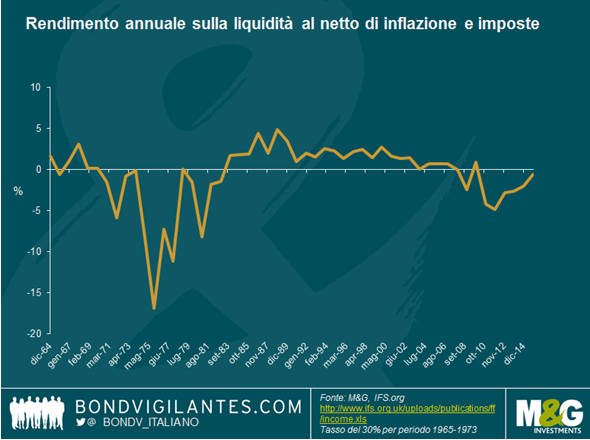

Se prendiamo il tasso della Banca d’Inghilterra come misura per l’interesse guadagnato sulla liquidità e lo correggiamo per l’inflazione (ovvero sottraendo l‘RPI dai tassi base), anche se i tassi di interesse negativi nominali sono un nuovo fenomeno, quelli negativi reali non lo sono. Se espandiamo questo ragionamento affinché possa comprendere il tasso storico di imposta sul reddito di base, possiamo provare a rappresentare appieno quello che può essere considerato il tasso reale di rendimento sulla liquidità. Ciò fornisce un’idea più accurata di quanto abbiano effettivamente guadagnato i risparmiatori in termini di reddito disponibile reale per anno e come si può notare dal grafico seguente, esso è stato negativo nel Regno Unito per buona parte degli ultimi dieci anni.

Data la recente protesta circa l’effetto dei tassi negativi sui risparmiatori, si potrebbe credere che essi siano vittima del concetto economico di illusione monetaria. Quest’“illusione dei risparmiatori” è una funzione del loro concentrarsi unicamente sul tasso nominale, ignorando il livello reale di rendimento, al netto di inflazione e tasse. (È opportuno ricordare che i tassi di interesse negativi sono più probabili in un ambiente deflazionistico, pertanto è ancora possibile guadagnare un rendimento reale positivo).

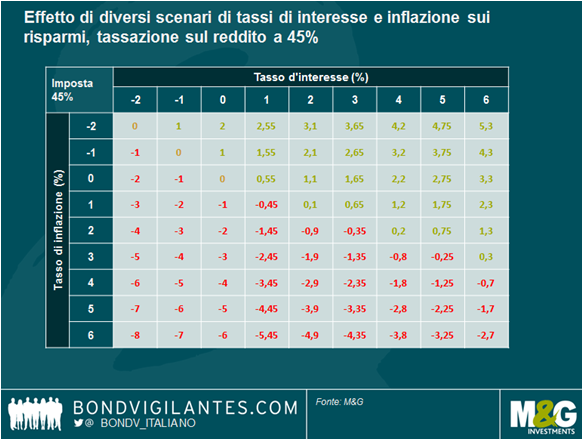

Concentrandoci sugli estremi e sul tasso d’imposta più elevato, del 45%, la tabella seguente aiuta a illustrare il rendimento reale per questi risparmiatori in vari scenari di tassi di interesse e di inflazione. Come prevedibile, i tassi di interesse nominali elevati e un’inflazione contenuta sono vantaggiosi per i risparmiatori a tutti i livelli imponibili.

Ma uno dei risultati più interessanti si ottiene a livelli di tasso pari a zero o negativi. Il tasso di imposta del risparmiatore diventa a questo punto irrilevante: dato che non viene generato alcun reddito, non può essere applicata alcuna tassa sul reddito. Inoltre, anche se le tabelle illustrano un tasso negativo, in realtà gli investitori possono ovviarvi detenendo liquidità fisica. Ne abbiamo parlato già, assieme all’abolizione della valuta e alla natura della liquidità. I tassi di interesse nominali negativi e bassi sono una novità, i rendimenti reali bassi e negativi sia al lordo che al netto delle imposte non lo sono.

E visto che siamo sull’argomento di abolizione della moneta, vale la pena di ricordare l’annuncio della BCE relativo all’interruzione della stampa della banconota da 500 euro. Adottando tale misura la BCE sta riconoscendo una domanda antisociale per le sue banconote (evasione fiscale, crimine), anche se resta il forte sospetto che sia anche perché il deposito di liquidità interrompe il meccanismo di trasmissione della politica monetaria a tassi negativi. La BCE ha, tuttavia, fatto in modo che le banconote continuino ad essere “corso legale”, e presumibilmente la domanda per la banconota sarà ancora elevata. Se così fosse, la banconota da 500 euro offrirebbe un premio? Se si, quale sarebbe? Deve esserci un qualche calcolo basato sui costi di deposito aggiuntivi generati dall’aver accumulato denaro in banconote di taglio inferiore?