di Luca Gualtieri

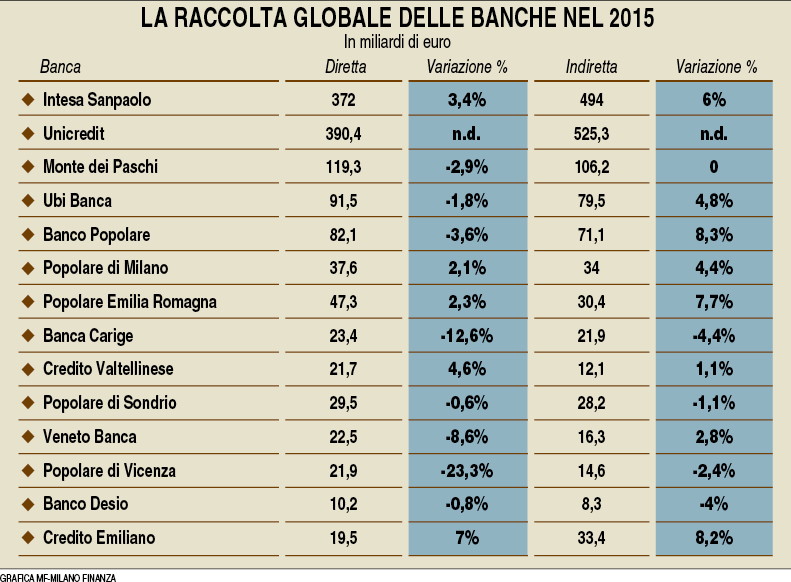

La fuga dai depositi ventilata dalle cassandre non c’è stata e questa è la conferma che in prima battuta gli investitori hanno cercato negli ultimi bilanci bancari. La bufera mediatica scoppiata tra novembre e dicembre intorno al decreto Salvabanche e all’imminente entrata in vigore del bail-in ha tartassato i titoli quotati, ma non gli stati patrimoniali degli istituti di credito.

Almeno non in quella forma generalizzata e irrazionale che il clima da attacco alle banche poteva suggerire. Certamente però i bilanci appena pubblicati presentano molte novità, soprattutto per quanto riguarda le forme di finanziamento delle banche italiane.

La scelta di contenere il costo complessivo della raccolta e la maggiore propensione della clientela verso nuovi prodotti di investimento hanno aumentato il peso del risparmio amministrato e gestito a spese dei canali tradizionali. La componente più penalizzata è stata quella dei bond: le banche italiane sono state a lungo gli istituti più dipendenti dalla raccolta obbligazionaria nel quadro internazionale, ma oggi questo scenario sta mutando e i bilanci del 2015 lo dimostrano. Ad esempio, nell’arco dell’ultimo anno il Banco Popolare ha visto contrarsi la raccolta diretta del 3,6% proprio per il calo della componente obbligazionaria (-6,3%).

Più complesso è il quadro relativo alla raccolta commerciale (a partire da conti correnti e depositi alla clientela); sembra invece generalmente stabile, se non talvolta in aumento.

In generale, in alcuni casi, come Intesa Sanpaolo e il piccolo ma avveduto Credito Emiliano , la raccolta indiretta ha da qualche tempo superato quella diretta, mentre in altri istituti, come la Popolare di Milano o la Popolare di Sondrio , i due dati si tallonano. Alla Ca’ de Sass, ad esempio, la raccolta indiretta supera ormai di oltre 100 miliardi quella diretta, attestandosi a 494 miliardi (in aumento del 6% rispetto al 31 dicembre 2014). Solo il risparmio gestito ha raggiunto quota 328 miliardi, con un balzo dell’8,7%. Anche a Ubi Banca si è registrata un’evoluzione significativa dei canali di raccolta: la diretta è infatti calata dell’1,8% «essenzialmente per effetto della riallocazione della liquidità da parte della clientela, in cerca di forme di investimento più remunerative, verso i prodotti di risparmio gestito, cresciuti nell’anno di 5,2 miliardi», spiega il gruppo nella nota sui risultati di bilancio.

Sulle scelte degli istituti hanno insomma pesato considerazioni di natura congiunturale e strategica. «L’abbondante liquidità fornita dalla Bce nell’ambito dei cosiddetti Tltro, unita alla presenza di tassi negativi sul mercato all’ingrosso, ha certamente sconsigliato alle banche politiche aggressive nell’acquisizione di raccolta da parte dei clienti più sensibili alle condizioni di tasso (come le imprese e i conti-deposito online)», spiega a MF-Milano Finanza Andrea Resti, docente di Finanza in Bocconi e consulente del Parlamento Europeo per la vigilanza bancaria. «Nell’ultima parte dell’anno, tuttavia, alcuni grandi clienti possono aver ritirato depositi per privilegiare altre forme di investimento o semplicemente per diversificare tra più banche la propria operatività».

È comunque innegabile che in alcuni casi il calo della raccolta diretta vada messo in relazione con le problematiche degli istituti in questione.

Banca Carige , ad esempio, ha registrato uno scivolone del 12,6%, parzialmente dovuto a una «contrazione della raccolta diretta retail, che si è manifestata prevalentemente nell’ultima parte dell’anno», spiega l’istituto. Il trend viene giustificato con la «rivisitazione da parte della banca delle condizioni praticate alla clientela corporate e, da ultimo, con le difficoltà operative sorte a seguito dell’introduzione della direttiva Brrd (bail-in, ndr), che ha determinato un significativo cambiamento nella percezione della rischiosità del sistema bancario da parte della clientela ordinaria». Ancora più brusca è stata la contrazione della raccolta alla Popolare di Vicenza, con uno scivolone del 19,4%, dovuto ai «fenomeni che hanno interessato la banca in corrispondenza di eventi straordinari (perquisizione della Guardia di Finanza a fine settembre 2015) e il sistema bancario nel suo complesso». Va comunque osservato che nel corso delle prime settimane del 2016 si è assistito a una normalizzazione del profilo di liquidità del gruppo e al 31 gennaio l’indicatore Lcr era superiore all’80%, in netto miglioramento rispetto al dato di fine 2015 (47,5%). Assai meno seria appare la situazione del Monte dei Paschi , che pure negli ultimi mesi è tornato al centro della speculazione borsistica. Sulla raccolta diretta del gruppo senese (scesa solo del 2,9% a 119,3 miliardi) avrebbe pesato esclusivamente la flessione dei pronti contro termine con controparti istituzionali (-40,6%), parzialmente attenuata dalla crescita delle componenti di raccolta diretta commerciale, sia retail (+2,6%) che corporate (+4,9%). Al contrario, conti correnti e depositi alla clientela, pari a 68,9 miliardi di euro, sono cresciuti del 7,3% rispetto alla fine del 2014. (riproduzione riservata)

Fonte: