di Paola Valentini

Il 2015 si chiuderà con la raccolta fondi più elevata degli ultimi 16 anni; erano 91,3 miliardi di euro a fine novembre, contro i 91,4 miliardi raccolti in tutto il 2014 e contro i 48 del 2013. E sul fronte dei rendimenti nel 2015, anno che si è rivelato pieno di insidie, un money manager su tre di fondi di diritto italiano ha battuto il proprio benchmark di riferimento.

Un risultato molto diverso rispetto al 2014, quando soltanto il 18% dei gestori era riuscito a superare l’asticella di riferimento. Si tratta di un valore che si avvicina al 2013 e al 2012 (attorno al 40%) e che è ben superiore a quanto registrato dal 2000, ovvero da quando è stato introdotto in Italia questo parametro.

Un risultato molto diverso rispetto al 2014, quando soltanto il 18% dei gestori era riuscito a superare l’asticella di riferimento. Si tratta di un valore che si avvicina al 2013 e al 2012 (attorno al 40%) e che è ben superiore a quanto registrato dal 2000, ovvero da quando è stato introdotto in Italia questo parametro.

Storicamente la quota dei vincitori sul benchmark oscilla attorno al 10-20%. Ha fatto eccezione il 2009, quando la percentuale di gestori sopra l’indice è stata simile a quella del 2012 e 2013 (42%) per via del fatto che azioni e bond erano cresciuti in modo indiscriminato avvantaggiando i fondi italiani, tradizionalmente agganciati all’indice. Nel 2015 invece i money manager hanno dovuto fare i conti con mercati caratterizzati da una continua alternanza di fasi di maggiore o minore avversione al rischio. Non è stato facile domare mercati del genere. Ecco perché il 2015 è stato l’anno della riscossa della gestione attiva. E anche nel 2016 si profila una situazione simile. Lo prevede Goldman Sachs, che prevede un anno di rendimenti relativamente piatti per il mercato azionario nel suo complesso, ma allo stesso tempo per l’investment bank il 2016 sarà costellato di temporanei movimenti rialzisti da cavalcare al momento giusto. Ecco perché la gestione attiva potrà anche quest’anno dare maggiori soddisfazioni rispetto agli investimenti agganciati all’indice. A patto ovviamente di affidarsi ai gestori vincenti. In ogni caso per l’industria del risparmio gestito, non solo italiana, i prossimi mesi saranno un’ulteriore occasione per dimostrare le proprie capacità e accreditarsi così di fronte ai sottoscrittori. Che negli ultimi tempi stanno riscoprendo la via dei fondi, in assenza di alternative valide di rendimento nei titoli di Stato. Senza dimenticare che le obbligazioni bancarie, per anni vendute allo sportello, oggi hanno un appeal drasticamente ridotto sia per le banche, che in quanto finanziate dalla Bce non hanno più impellente bisogno di fare raccolta, sia sul fronte della domanda dei risparmiatori, che dopo i dissesti dei quattro istituti locali oggi si tengono ben lontani dai bond bancari.

I risultati 2015 offrono quindi ai sottoscrittori dei fondi un’informazione preziosa per selezionare i gestori che si sono distinti in un anno complesso. Non a caso, come emerge da un’analisi di Citywire, sono proprio i rendimenti dell’ultimo anno e non tanto la storia di risultati sul lungo periodo, a guidare le scelte degli investitori nel risparmio gestito.

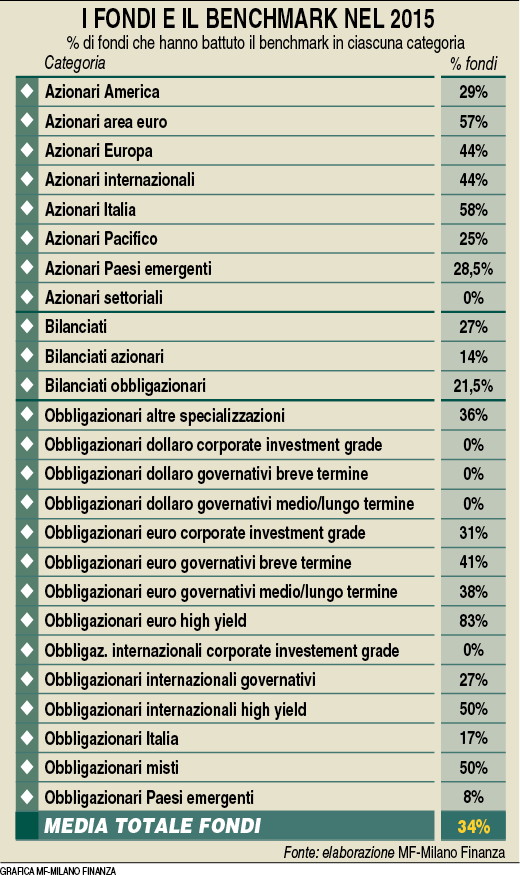

Ecco dunque nel dettaglio il confronto effettuato da MF-Milano Finanza tra i fondi comuni di diritto italiano e i rispettivi benchmark di mercato. Tra i comparti che hanno dichiarato a fine 2015 la performance dell’indice di riferimento, il 34% è riuscito a fare meglio del parametro. Ma si tratta di una media, dietro la quale si celano differenze tra categorie. Nel 2015 i gestori italiani si sono dimostrati più abili nell’investire a casa propria. Si tratta di una conferma, visto che tradizionalmente anche in passato i fondi italiani si sono rivelati più capaci nel fare le scelte azzeccate sui listini domestici. A partire da Piazza Affari, che nel 2015 è stata la miglior borsa tra i Paesi del G8 con un rialzo del Ftse Mib di quasi il 13%. E qui molti gestori hanno fatto ancora meglio dell’indice: il 58% ha battuto il benchmark. In media i fondi azionari Italia hanno reso il 18,6%, ma c’è chi è arrivato quasi al 43%, come il fondo Eurizon Azioni Pmi Italia (il cui benchmark si è fermato al 41,5%). Ha battuto invece l’indice di riferimento di quattro punti percentuali il comparto Fondersel Pmi di Ersel Sgr (36,9% contro il 32,3%).

Dopo gli azionari Italia, l’altra categoria in cui i gestori di fondi italiani hanno dato al mercato il maggiore distacco è stata quella degli azionari area euro: qui la percentuale è del 57%. E si è distinto un altro fondo di casa Eurizon, ossia l’Eurizon Azionario Area Euro, con un rendimento a 12 mesi del 17% a fronte del 13,6% del suo indice. Tra gli azionari Europa la percentuale dei fondi con risultati superiori al benchmark è del 44% e su tutti spicca il +27,5% del fondo Anima Geo Euro Pmi (classe Y) rispetto al +26,9% del suo indice. Mentre in aree molto distanti, come l’azionario del Pacifico, che comprende anche i fondi che investono nella borsa del Giappone (considerata un’area molto promettente nei prossimi mesi), il 25% ha superato l’indice. Tra i fondi migliori per rendimento a 12 mesi figurano i comparti Allianz Azioni Pacifico, che ha reso oltre l’11% (+8,5% il benchmark), e Arca Azioni Far East (10,2% contro il 7,6% del benchmark). Anche tra i fondi obbligazionari i risultati migliori sono stato ottenuti dai gestori che giocano in casa. Infatti la percentuale più elevata dei fondi che hanno superato l’asticella del proprio indice si trova nella categoria degli obbligazionari euro high yield, ovvero ad alto rendimento (83%), dove brilla il fondo Anima Fix High Yield (classe Y) con il +4,1%, oltre tre punti percentuali in più dell’indice (+0,9%).

I gestori italiani dal 2000 devono calcolare e rendere pubblica ogni settimana la performance a 12 mesi del benchmark scelto per ogni fondo (i dati in pagina sono al 15 dicembre). Da rammentare che alcune società specializzate nei fondi flessibili (come Azimut ) non hanno benchmark per definizione. (riproduzione riservata)