La previdenza complementare italiana, lanciata di fatto a inizio 2007 con l’avvio dell’iscrizione ai fondi pensione tramite il meccanismo del silenzio-assenso, si è sviluppata nel pieno della crisi finanziaria ed economica post 2008, e oggi deve fare i conti con tassi d’interesse ai minimi. Ma quella dei fondi pensione italiani è anche un’industria in forte evoluzione e quindi pronta ad approfittare del nuovo contesto.

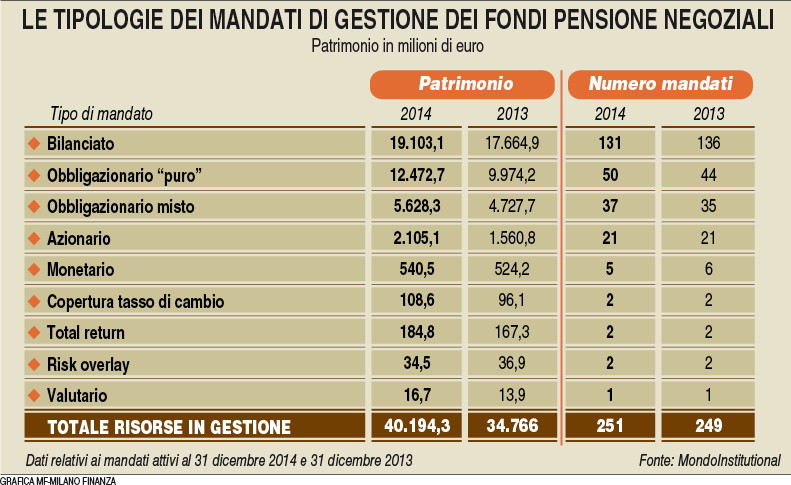

Ad approfondire lo stato dell’arte della previdenza integrativa è un nuovo rapporto del centro di ricerca Baffi Carefin dell’Università Bocconi, che con la sua divisione Pension and Insurance, supportata da MondoInstitutional, ha svolto un’analisi del secondo pilastro. Il documento, intitolato Rapporto sulla previdenza complementare e sulle casse previdenziali 2015, indaga sotto molteplici profili il mondo dei fondi pensione. Dall’analisi emerge un aumento dell’esposizione azionaria dei portafogli dei fondi pensione storicamente sbilanciata verso i titoli di Stato. È una conseguenza della ricerca di fonti di rendimento a lungo termine dato che il mercato dei bond offre sempre meno possibilità di garantire prestazioni integrative adeguate. E questo spostamento dell’asset allocation dei fondi pensione verso una composizione meno esposta ai bond è destinata a proseguire visto il perdurante scenario di bassi tassi, almeno nell’Eurozona. Nel confronto tra il 2013 e il 2014 condotto dall’ufficio studi di MondoInstitutional sui mandati di gestione affidati dai fondi pensione negoziali italiani, risulta infatti evidente l’incremento, superiore alla media complessiva, di quelli di tipo azionario (+34,9% a 2,11 miliardi di euro a fine 2014, mentre è rimasto stabile a 21 il numero dei mandati attivi alla fine di entrambi gli anni). Crescono, anche se meno velocemente, i mandati di tipo obbligazionario (+25%, da a 12,47 miliardi con il numero di mandati attivi passati da 44 a 50). Aumentano, inoltre, anche se al di sotto della media, gli asset gestiti dai mandati a copertura tasso di cambio (+13%, mentre restano stabili a 2 i mandati), total return (+10,4%, con due mandati attivi alla fine degli anni presi in esame), bilanciati (+8,1% il patrimonio a fronte di un calo nel numero dei mandati attivi: dai 136 del 2013 ai 131 del 2014) e monetario (+3,1% gli asset, mentre i mandati operativi a fine anno calano dai sei del 2013 ai cinque del 2014). Sono cresciute anche le dimensioni dei singoli mandati consentendo di aumentare le economie di scala a livello di costi di gestione. Un significativo vantaggio competitivo può derivare non soltanto dall’efficiente gestione finanziaria ma anche dalla dimensione del fondo. Infatti il costo di gestione amministrativa dell’iscritto ha un valore che decresce al crescere della numerosità degli iscritti. E qui eloquenti sono le analisi del Mefop e riportate nello studio: a 20 mila iscritti il livello dei costi è buono ed è ottimale a 90 mila. Per quanto attiene alla fase di decumulo, ovvero del momento in cui il fondo eroga la pensione di scorta, Sergio Paci, responsabile della divisione Pensions and Insurance del centro Baffi Carefin, ha messo in luce la notevole differenza esistente nelle rendite offerte nell’ambito dei Pip (polizze individuali di previdenza) e fra Pip e fondi negoziali. «Chi ha maturato il diritto alla prestazione pensionistica e si appresta a scegliere fra le varie alternative di rendita potrebbe quindi avere l’interesse a trasferirsi in un altro fondo per sfruttare le opportunità di un’offerta più conveniente. A questo proposito, va ricordato che la disciplina permette di esercitare tale diritto, al fine di avvalersi di condizioni di erogazione della rendita ritenute dal sottoscrittore più adeguate», avverte Paci. (riproduzione riservata)

Ad approfondire lo stato dell’arte della previdenza integrativa è un nuovo rapporto del centro di ricerca Baffi Carefin dell’Università Bocconi, che con la sua divisione Pension and Insurance, supportata da MondoInstitutional, ha svolto un’analisi del secondo pilastro. Il documento, intitolato Rapporto sulla previdenza complementare e sulle casse previdenziali 2015, indaga sotto molteplici profili il mondo dei fondi pensione. Dall’analisi emerge un aumento dell’esposizione azionaria dei portafogli dei fondi pensione storicamente sbilanciata verso i titoli di Stato. È una conseguenza della ricerca di fonti di rendimento a lungo termine dato che il mercato dei bond offre sempre meno possibilità di garantire prestazioni integrative adeguate. E questo spostamento dell’asset allocation dei fondi pensione verso una composizione meno esposta ai bond è destinata a proseguire visto il perdurante scenario di bassi tassi, almeno nell’Eurozona. Nel confronto tra il 2013 e il 2014 condotto dall’ufficio studi di MondoInstitutional sui mandati di gestione affidati dai fondi pensione negoziali italiani, risulta infatti evidente l’incremento, superiore alla media complessiva, di quelli di tipo azionario (+34,9% a 2,11 miliardi di euro a fine 2014, mentre è rimasto stabile a 21 il numero dei mandati attivi alla fine di entrambi gli anni). Crescono, anche se meno velocemente, i mandati di tipo obbligazionario (+25%, da a 12,47 miliardi con il numero di mandati attivi passati da 44 a 50). Aumentano, inoltre, anche se al di sotto della media, gli asset gestiti dai mandati a copertura tasso di cambio (+13%, mentre restano stabili a 2 i mandati), total return (+10,4%, con due mandati attivi alla fine degli anni presi in esame), bilanciati (+8,1% il patrimonio a fronte di un calo nel numero dei mandati attivi: dai 136 del 2013 ai 131 del 2014) e monetario (+3,1% gli asset, mentre i mandati operativi a fine anno calano dai sei del 2013 ai cinque del 2014). Sono cresciute anche le dimensioni dei singoli mandati consentendo di aumentare le economie di scala a livello di costi di gestione. Un significativo vantaggio competitivo può derivare non soltanto dall’efficiente gestione finanziaria ma anche dalla dimensione del fondo. Infatti il costo di gestione amministrativa dell’iscritto ha un valore che decresce al crescere della numerosità degli iscritti. E qui eloquenti sono le analisi del Mefop e riportate nello studio: a 20 mila iscritti il livello dei costi è buono ed è ottimale a 90 mila. Per quanto attiene alla fase di decumulo, ovvero del momento in cui il fondo eroga la pensione di scorta, Sergio Paci, responsabile della divisione Pensions and Insurance del centro Baffi Carefin, ha messo in luce la notevole differenza esistente nelle rendite offerte nell’ambito dei Pip (polizze individuali di previdenza) e fra Pip e fondi negoziali. «Chi ha maturato il diritto alla prestazione pensionistica e si appresta a scegliere fra le varie alternative di rendita potrebbe quindi avere l’interesse a trasferirsi in un altro fondo per sfruttare le opportunità di un’offerta più conveniente. A questo proposito, va ricordato che la disciplina permette di esercitare tale diritto, al fine di avvalersi di condizioni di erogazione della rendita ritenute dal sottoscrittore più adeguate», avverte Paci. (riproduzione riservata)