Ivass ha pubblicato un nuovo Bollettino statistico sulla produzione del settore Vita: raccolta premi e offerta commerciale.

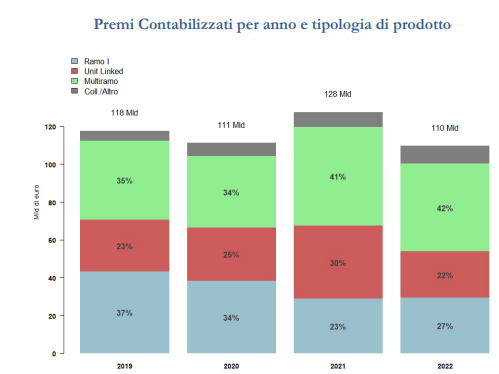

Dopo la crescita del +7,6% nel triennio 2019-2021 dei premi vita complessivi raccolti dagli intermediari italiani ed esteri e tramite vendita diretta, nel 2022 i premi hanno subito una contrazione del -14,1% (109,6 miliardi contro i 127,6 miliardi del 2021) che ha portato al valore più basso negli ultimi 4 anni. La diminuzione dei premi nel 2022 ha interessato sia le imprese italiane (-10,7%) che le estere (-28,8%) e soprattutto le polizze unit-linked (-14,2 miliardi). Le polizze individuali multiramo restano la tipologia di prodotto più rilevante (42,3%).

Le imprese estere negli ultimi 4 anni hanno raccolto premi per una quota compresa tra il 15% e il 18% sul totale dei premi vita raccolti in Italia (di cui oltre il 70% su prodotti individuali unit-linked).

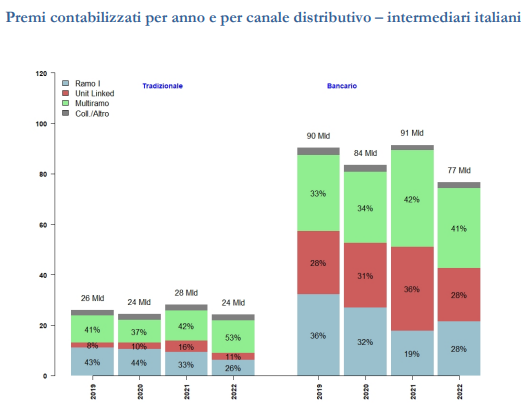

La raccolta premi vita avviene principalmente attraverso i canali bancario-finanziario (70% del totale). Dopo un triennio in cui tale canale ha ridotto la quota dei premi raccolti per prodotti di ramo I a vantaggio delle unit-linked e soprattutto delle polizze multiramo, nel 2022 la raccolta premi del ramo I (+3,7 miliardi) ha ripreso vigore. Per il canale tradizionale (agenti e broker) la quota dei premi di ramo I (-3,0 miliardi) ha continuato a perdere terreno.

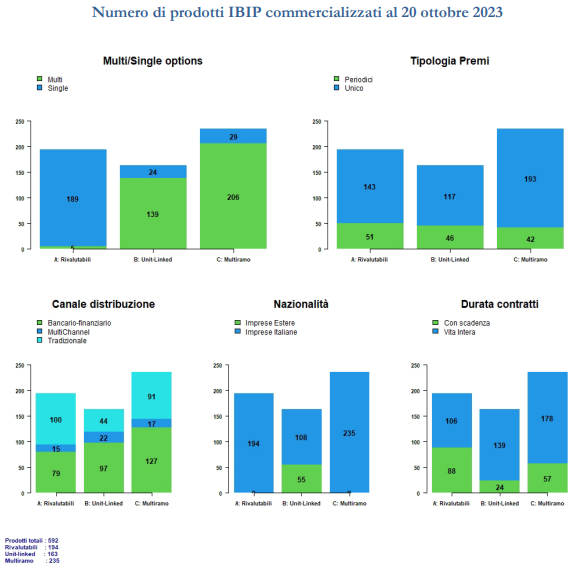

L’offerta di polizze individuali di risparmio e investimento al 20 ottobre 2023 è prevalentemente rappresentata da prodotti multiramo (235 prodotti individuali IBIP su 592 totali), da prodotti a premio unico, nella forma a vita intera, con periodo raccomandato d’investimento in media pari a 8,1 anni. Rispetto allo stesso periodo dell’anno precedente, è aumentato il numero dei prodotti rivalutabili offerti (+12 prodotti) a fronte di una riduzione dei prodotti unit-linked (-69 prodotti).

Non ci sono state, rispetto al 2022, modifiche sostanziali nei costi medi per tipologia di prodotti. I prodotti unit-linked sono in media i più costosi (RIY: 2,9%), mentre quelli su cui gravano minori costi sono i prodotti rivalutabili (1,8%). Per tutte e tre le tipologie di prodotti IBIP, si conferma che quelli con premi periodici sono generalmente caratterizzati da costi medi, in termini di RIY, più elevati dello 0,6% rispetto a quelli a premio unico. I costi che gravano sul contraente aumentano al crescere del periodo raccomandato dell’investimento per tutte le tipologie di prodotto e al crescere della rischiosità dell’investimento sottostante.

La performance netta attesa è in media più contenuta nei prodotti rivalutabili (1,0%) rispetto alle unit-linked (3,2%) e alle multiramo (2,7%). L’aumento dei tassi di interesse degli investimenti finanziari nel 2023 ha consentito un rialzo, rispetto allo stesso periodo dell’anno precedente, delle performance nette attese medie. L’aumento più marcato si è registrato per i prodotti unit-linked (+1,6 punti percentuali), seguiti dai prodotti multiramo (+1,0 punti percentuali) e dalle rivalutabili (+0,6 punti percentuali). Le performance nette attese medie mostrano un andamento non monotòno al crescere del periodo raccomandato dell’investimento mentre al crescere della rischiosità dell’investimento risultano generalmente crescenti. Le performance nette attese medie dei prodotti offerti dal canale

tradizionale sono allineate con quelle dei prodotti offerti dal canale bancario-finanziario.