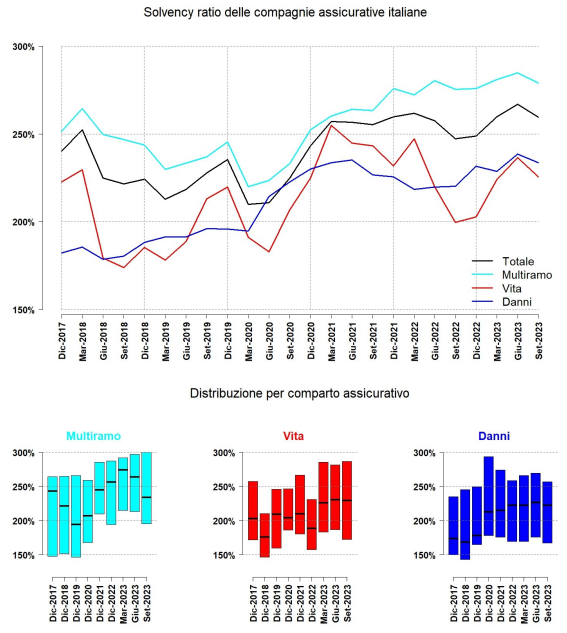

Secondo quanto emerge dalla statistica pubblicata da IVASS, nei primi tre trimestri del 2023 il Solvency ratio medio cresce di 11 punti percentuali, attestandosi al 260%, con un rallentamento nel terzo trimestre caratterizzato da una decrescita di -6 p.p. delle imprese multiramo, di -11 p.p. di quelle vita e di -5 p.p. di quelle danni.

Nell’ultimo trimestre il rapporto tra SCR e passività è pari al 5,1%. Sul periodo considerato il rapporto ha un valore compreso tra il 4,5% e il 5,3% e una correlazione dell’85,4%

con i rendimenti dei BTP. La correlazione e maggiore per il comparto vita (92,5%), intermedia per le multiramo (52,6%) e negativa per le imprese danni (-11,9%).

Gli Eligible Own Fund (EOF) di alta qualita sono prevalenti in tutti i comparti (incidenza di Tier 1 oltre l’88%). Gli EOF di Tier 3 hanno un peso inferiore allo 0,3% per le imprese vita e multiramo e rappresentano l’1,4% per quelle danni.

Rispetto a dicembre 2022 il valore dell’attivo e del passivo risulta stabile (risp. -1,1% e -1,6%), coerentemente con la sostanziale stabilita del tasso risk-free (+0,2 p.p. rispetto a

dicembre 2022).

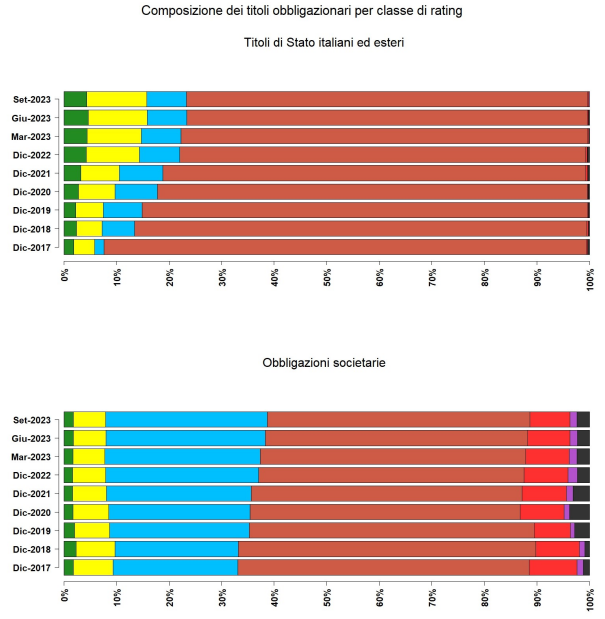

Da dicembre 2022 la composizione per rating dei titoli di Stato e delle obbligazioni societarie è stabile.

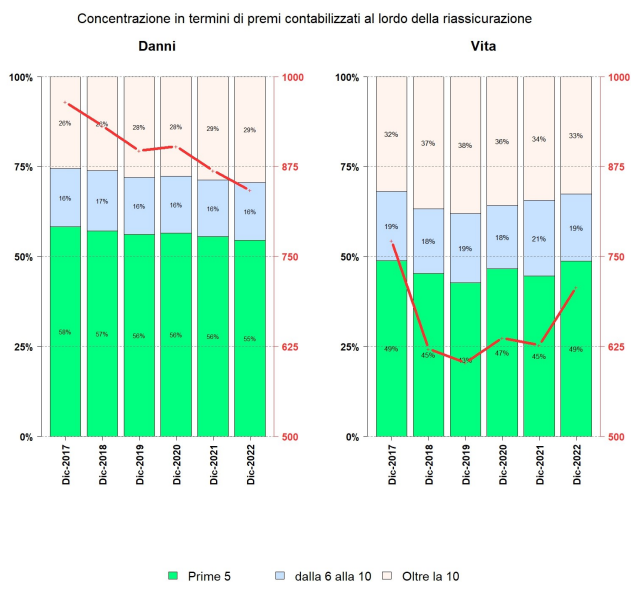

La decrescita dei premi vita continua nei primi tre trimestri del 2023 (-3,6% rispetto

allo stesso periodo del 2022). Il decremento e attribuibile alle unit-linked (-29,8%), mentre crescono le polizze with-profit (+11,3%). Per i rami danni si osserva una crescita generalizzata per tutti i segmenti (+7,6%).

Nei rami danni prosegue il trend di descrescita della concentrazione (indice HHI più basso). Nei rami vita, invece, vi e maggiore concentrazione rispetto all’anno precedente.