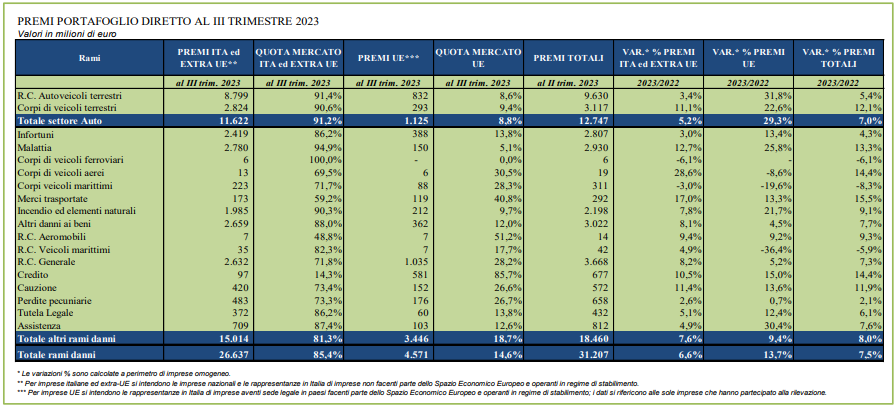

Alla fine del III trimestre 2023 i premi danni totali (imprese italiane e rappresentanze) sono saliti a 31,2 mld, in aumento del 7,5% rispetto alla fine del III trimestre del 2022, quando il settore registrava una crescita del 6,3%.

Secondo quanto riporta ANIA, si tratta della undicesima variazione trimestrale positiva

consecutiva che ha portato la raccolta premi a superare per la prima volta i 30 miliardi nei primi nove mesi dell’anno.

L’aumento del totale dei premi danni alla fine del mese di settembre 2023 è ascrivibile, in particolare, allo sviluppo del settore Non-Auto che registra una variazione positiva dell’8%; in crescita (+7,0%) i premi del settore Auto per effetto soprattutto dell’aumento dei premi del ramo Corpi veicoli terrestri (+12,1%) e, in parte, anche dei premi del ramo R.C. Auto che hanno registrato un incremento pari al 5,4%.

Nel dettaglio, relativamente alla totalità delle imprese italiane, rappresentanze di imprese UE ed extra UE, i premi rilevati alla fine del III trimestre 2023 sono stati pari a 31.207 mln. In particolare, le compagnie nazionali ed extra europee sono cresciute del 6,6% mentre le rappresentanze di imprese europee hanno registrato una crescita doppia pari a quasi il 14%.

Nel comparto Auto, alla fine del mese di settembre, si è rilevato un incremento del 5,4% dei premi del ramo R.C. Auto e si è confermato l’andamento particolarmente positivo (+12,1%) dei premi del ramo Corpi veicoli terrestri.

L’aumento dei premi del ramo R.C. Auto è in linea con la variazione dell’indice nazionale ISTAT dei prezzi al consumo per l’intera collettività (al lordo dei tabacchi) che è cresciuto nello stesso periodo del 5,3%.

Il ramo Corpi veicoli terrestri, con 3.117 mln di raccolta premi a fine settembre 2023, è cresciuto di circa il 12% rispetto all’anno precedente, appena inferiore rispetto a quanto risultava alla fine di giugno 2023 (+12,9%), grazie alla ripresa delle nuove immatricolazioni di autovetture registrata nei primi nove mesi del 2023 (+20%).

Per quanto riguarda gli altri rami danni la crescita complessiva rispetto alla fine di settembre 2022 è stata dell’8,0% e +9,1% alla fine di giugno 2023). Hanno contribuito a questo aumento tutti i rami assicurativi più rappresentativi in termini di premi: il ramo R. C. Generale con un volume premi di 3,7 miliardi è cresciuto del 7,3%, il ramo Malattia, con un volume premi di circa 2,9 mld è cresciuto del 13,3%, confermando lo sviluppo sostenuto negli ultimi trimestri; il ramo Altri danni ai beni con una crescita del 7,7% ha realizzato un

volume premi di 3 mld, il ramo Infortuni con 2,8 mld è cresciuto del 4,3% e infine il ramo Incendio con circa 2,2 mld del 9,1%.

Anche se con un peso contenuto sul totale del business danni Non Auto, si evidenzia la crescita dei rami Merci trasportate (+15,5%), Credito e Corpi Veicoli Aerei (+14,4%). È confermata anche a fine settembre la crescita dei rami Perdite pecuniarie, Tutela legale e

Assistenza.

Le sole rappresentanze di imprese con sede legale nei paesi europei nel corso dei primi nove mesi del 2023 hanno contabilizzato premi per 4,6 miliardi, in aumento del 13,7% rispetto a quanto rilevato nel 2023. Il peso percentuale dei premi contabilizzati dalle rappresentanze di imprese europee rispetto al totale è stato del 14,6%; in particolare, nel settore Auto il peso è stato dell’8,8% mentre negli altri rami danni di circa il 19%. Per alcuni rami tale quota è stata superiore al 40%: Merci trasportate (40,8%), R.C. aeromobili (51,2%) e Credito, per il quale l’incidenza di tali imprese arriva a sfiorare l’86%. Resta invece particolarmente ridotta e inferiore al 10% nei rami Corpi veicoli ferroviari dove è assente, nel Malattia (5,1%), nella R.C. Auto (8,6%) e nei Corpi veicoli terrestri (9,4%). La raccolta del settore Auto è risultata in aumento del 29,3% (era +47% a fine 2022).

Sono cresciuti sia i premi R.C. Auto (+31,8%) sia quelli del ramo Corpi veicoli terrestri (+22,6%). I premi del comparto Non Auto sono aumentati di oltre il 9%. In particolare, il ramo R.C. Generale, la cui raccolta da parte di imprese rappresentanze costituisce circa

un terzo del totale (oltre 1 miliardo), ha registrato alla fine del mese di settembre 2023 un aumento superiore al 5%. Tra i rami più rappresentativi che contabilizzano oltre 350 milioni si è registrato l’aumento del ramo Infortuni (388 mln, +13,4%), del ramo Altri danni ai beni (362 mln, +4,5%) e del ramoCredito (581 mln, +15,0%).

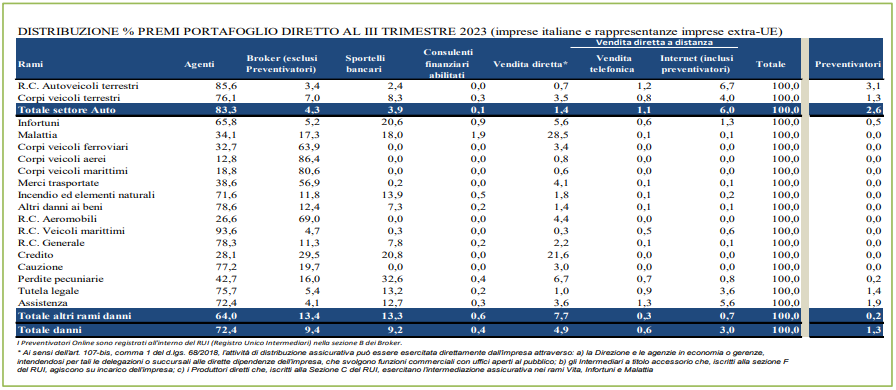

Analisi per canale distributivo

Relativamente alle imprese italiane ed extra U.E., la principale forma di intermediazione in termini di market share si conferma essere il canale agenziale (72,4%), in lieve calo rispetto a quanto rilevato alla fine del mese di settembre 2022 (73,0%). In particolare, i rami nei quali il canale agenziale risulta più sviluppato sono R.C. Veicoli marittimi (93,6%), R.C. Auto (85,6%), Altri danni ai beni (78,6%), R.C. Generale (78,3%), Cauzione (77,2%),

Tutela legale (75,7%) e Assistenza (72,4%). Volumi di business molto ridotti per gli agenti si riscontrano invece nei rami Corpi veicoli aerei (12,8%), Corpi veicoli marittimi (18,8%) nei quali è molto forte la presenza dei broker con quote di mercato rispettivamente pari a 86,4% e 80,6%.

I broker si confermano il secondo canale di distribuzione dei premi danni con una quota pari al 9,4%. Oltre a quelli già menzionati, i rami in cui l’intermediazione dei broker è molto rilevante sono il ramo Merci trasportate (56,9%), Credito (29,5%), Cauzione (19,7%). Va evidenziato, comunque, che la quota di mercato dei broker è sottostimata, in quanto non

considera una parte importante di premi (stimata per il totale danni, nel 2022, in 23,4 punti percentuali) che tali intermediari raccolgono ma che presentano alle agenzie e non direttamente alle imprese. Assumendo che questa incidenza sia applicabile anche a fine settembre 2023, la quota degli agenti per il totale settore danni scenderebbe a 49,0% mentre quella dei broker salirebbe a 32,8%.

Gli sportelli bancari con una quota di mercato del 9,2% (come alla fine di settembre 2022), continuano a rappresentare un canale di distribuzione in crescita (proprio alla fine di settembre 2022 erano diventati per la prima volta, e solo per quel periodo, il secondo canale di distribuzione del settore danni); il canale bancario è maggiormente coinvolto nella commercializzazione dei premi del ramo Perdite pecuniarie (32,6%), Infortuni (20,6%) e Credito (20,8%). Rivestono tuttavia un ruolo importante (e in crescita) anche nei rami Malattia (18,0%), Incendio (13,9%), Assistenza (12,7%) e Tutela legale (13,2%).

La vendita diretta nel suo complesso (comprensiva della vendita a distanza, telefonica e Internet) a fine settembre 2023 registra un’incidenza dell’8,5% (8,7% a settembre 2022).

Facendo riferimento alle singole modalità di distribuzione della vendita diretta, risulta che le agenzie in economia, gli intermediari a titolo accessorio che operano su incarico dell’impresa e i produttori diretti, pesano per il 4,9% (4,7% un anno prima), mentre per il 3,0% il canale internet (3,2% a fine settembre 2022); la quota relativa ai premi veicolati attraverso i preventivatori online risulta pari all’1,3%; in particolare nel settore Auto tale quota è pari al 2,6% mentre più bassa e pari allo 0,2% è quella relativa agli altri rami danni. In particolare, i rami in cui, anche se marginalmente, si fa ricorso da parte degli assicurati all’utilizzo di preventivatori online sono l’Assistenza (1,9%), la Tutela legale (1,4%), gli Infortuni (0,5%) e le Perdite pecuniarie (0,2%).

Relativamente alle rappresentanze di imprese U.E. i principali canali di distribuzione sono stati gli agenti e i broker con una quota rispettivamente pari a 46,3%e a 43,3%. In particolare, nel settore Auto è quello agenziale il canale distributivo più utilizzato, con una quota del 79,4%, mentre negli altri rami danni è risultato essere quello dei broker (53,4%). Gli sportelli bancari sono il terzo canale di vendita con una quota del 4,9% (2,2% nel settore auto e 5,8% nei restanti rami). Risulta nel complesso pari a 4,3% la quota della

vendita diretta.