È improbabile che le perdite dovute al rischio di transizione da sole minaccino la stabilità finanziaria dell’UE, secondo lo stress test climatico “Fit-For-55”, presentato dalle Authority europee (ESA) e dalla BCE

Le autorità di vigilanza europee (EBA, EIOPA ed ESMA – le ESA), insieme alla Banca centrale europea (BCE), hanno pubblicato i risultati dell’analisi dello stress test climatico “Fit-For-55”.

Secondo gli scenari esaminati, è improbabile che i rischi di transizione da soli minaccino la stabilità finanziaria. Tuttavia, quando i rischi di transizione si combinano con gli shock macroeconomici, possono aumentare le perdite per le istituzioni finanziarie e portare a delle perturbazioni. Ciò richiede un approccio politico coordinato al finanziamento della transizione verde e la necessità che le istituzioni finanziarie integrino i rischi climatici nella loro gestione del rischio in modo completo e tempestivo.

Obiettivi

La Commissione europea ha invitato le autorità di vigilanza europee e la BCE a valutare l’impatto sui settori bancario, dei fondi di investimento, dei fondi pensionistici aziendali e assicurativi dell’UE di tre scenari di transizione che includano l’attuazione del pacchetto Fit-for-55, nonché il potenziale di contagio e di amplificazione del sistema finanziario.

Il pacchetto Fit-for-55 dell’Unione Europea mira a stimolare gli investimenti e l’innovazione nella transizione verso un’economia verde e svolge un ruolo cruciale nell’obiettivo dell’UE di raggiungere una riduzione delle emissioni del 55% entro il 2030 e la neutralità climatica entro il 2050. L’obiettivo è quello di allineare la legislazione dell’UE a questi obiettivi con una serie di politiche che comprendono, tra l’altro, il sistema di scambio di quote di emissioni dell’UE, il meccanismo di aggiustamento delle frontiere del carbonio, gli obiettivi di emissione specifici per settore e le revisioni della direttiva sulle energie rinnovabili e sull’efficienza energetica.

Scenari e metodologia

Lo stress test climatico è stato condotto sulla base di tre scenari sviluppati dal Comitato europeo per il rischio sistemico (ESRB), con il supporto della BCE. Gli scenari incorporano i rischi di transizione e i fattori macroeconomici, nell’ipotesi che il pacchetto Fit-for-55 venga attuato come previsto.

Nello scenario di base, il pacchetto Fit-for-55 viene attuato in un contesto economico che riflette le previsioni del SEBC del giugno 2023, pur dovendo affrontare costi aggiuntivi legati alla transizione verde.

Nel primo scenario avverso, i rischi della transizione si materializzano sotto forma di shock “Run-on-Brown”, in cui gli investitori si liberano delle attività delle imprese ad alta intensità di carbonio. Ciò ostacola la transizione verde, poiché le imprese “brune” non dispongono dei finanziamenti necessari per rendere più ecologiche le loro attività.

Nel secondo scenario avverso, gli shock “Run-on-Brown” sono amplificati da altri fattori di stress macrofinanziario standard.

Per misurare l’impatto degli scenari sui rispettivi settori finanziari (i cosiddetti “effetti di primo impatto”) e per valutare il potenziale di contagio e di amplificazione del sistema finanziario (i cosiddetti “effetti di secondo impatto”), le autorità di vigilanza europee e la BCE hanno utilizzato modelli top-down. Le stime sono prodotte sulla base di dati granulari e considerano un orizzonte temporale di 8 anni (dal 2022 al 2030). I modelli delle autorità di vigilanza europee e della BCE coprono i prestiti alle società non finanziarie (SNF), le azioni, i titoli di debito (compresi i titoli di Stato) e le posizioni in fondi detenuti da un campione di istituzioni finanziarie composto da 110 banche, 2.331 assicurazioni, 629 enti pensionistici aziendali o professionali (EPAP) e circa 22.000 fondi domiciliati nell’UE.

I risultati

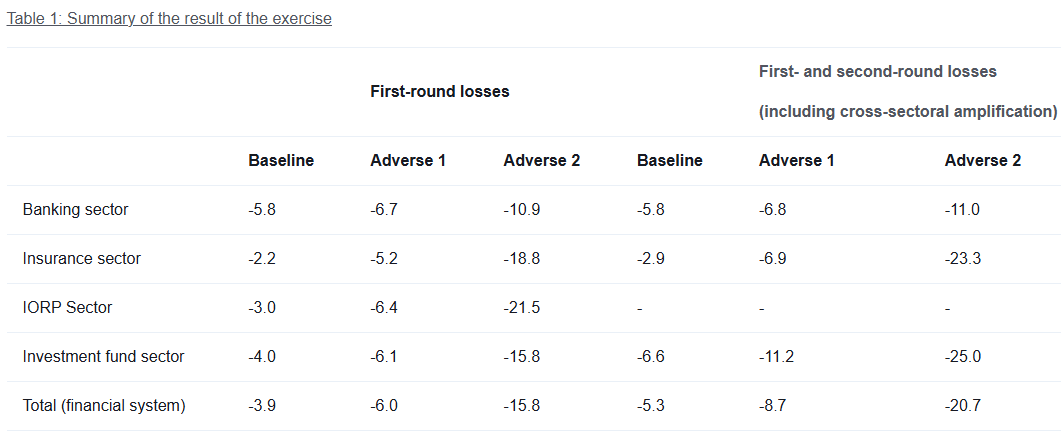

I risultati dell’esercizio mostrano che le perdite stimate derivanti da uno scenario “Run-on-Brown” hanno un impatto limitato sul sistema finanziario dell’UE. Sull’orizzonte di 8 anni, le perdite totali di prima istanza si attestano tra il 5,2% e il 6,7% delle esposizioni di partenza, in ciascun settore. Le perdite di secondo livello sono rilevanti soprattutto per i fondi di investimento e ammontano all’11,2% delle esposizioni di partenza.

L’interazione di sviluppi macrofinanziari avversi con i fattori di rischio della transizione potrebbe interrompere la transizione in corso e aumentare sostanzialmente le perdite delle istituzioni finanziarie, compromettendo la loro capacità di finanziamento. Ciò viene valutato nel secondo scenario avverso, in cui gli shock “Run-on-Brown” sono abbinati a condizioni macroeconomiche avverse. In questo scenario, le perdite di prima istanza registrate da banche, assicurazioni, fondi pensione aziendali e fondi d’investimento sono comprese tra il 10,9% e il 21,5%, a seconda del settore.

Sebbene sia considerevole, l’impatto di queste perdite sul capitale delle istituzioni finanziarie dovrebbe essere mitigato da fattori quali il reddito delle banche, le passività delle assicurazioni e dei fondi pensione aziendali e le disponibilità liquide dei fondi di investimento che non sono state incluse nella valutazione.