Il monitoraggio trimestrale della Commissione di vigilanza sui fondi pensione (Covip) evidenzia che alla fine del terzo trimestre del 2023, le posizioni in essere presso le forme pensionistiche complementari sono salite a 10,6 milioni, il 3 per cento in più rispetto alla fine del 2022. A tali posizioni, che includono anche quelle di coloro che aderiscono contemporaneamente a più forme, corrisponde un totale degli iscritti di 9,515 milioni (+3 per cento).

Nei fondi negoziali si registrano 188.000 posizioni in più rispetto alla fine dell’anno precedente (+4,9 per cento), per un totale che sfiora i 4 milioni. Gli incrementi più alti nel numero delle posizioni continuano a registrarsi nel fondo rivolto al settore edile (+86.700), destinatario dell’adesione contrattuale di lavoratori attraverso il versamento di un contributo, ancorché di importo modesto, a carico del solo datore di lavoro, e nel fondo del pubblico impiego (+28.900 posizioni), per il quale è attiva l’adesione anche tramite silenzio-assenso per i lavoratori di nuova assunzione; seguono il fondo destinato al settore del commercio, turismo e servizi (+13.300) e quello rivolto all’industria metalmeccanica (+10.300). Nelle forme pensionistiche di mercato, si rilevano 71.000 posizioni in più

nei fondi aperti (+3,8 per cento); meno dinamico il segmento dei PIP, con 40.000 posizioni in più (+1,1 per cento); alla fine di settembre, il totale delle posizioni in essere in tali forme è pari, rispettivamente, a 1,912 milioni e 3,738 milioni di unità.

Le risorse in gestione e i contributi

Le risorse destinate alle prestazioni a fine settembre del 2023 totalizzano 215 miliardi di euro rispetto ai 205 miliardi di dicembre 2022. Poco più della metà dell’aumento è dipeso dal miglioramento dei corsi dei titoli in portafoglio; l’incremento residuo è dovuto ai flussi contributivi al netto delle uscite.

L’attivo netto è di 64,5 miliardi di euro nei fondi negoziali, in crescita del 5,6 per cento rispetto a dicembre; esso si attesta a 30,3 miliardi nei fondi aperti e a 48 miliardi nei PIP, rispettivamente, il 7,9 e il 5,4 per cento in più nel confronto con la fine dell’anno precedente.

Nel corso dei primi nove mesi del 2023 i contributi incassati da fondi negoziali, fondi aperti e PIP sono stati pari a 9,8 miliardi di euro, con una crescita del 6 per cento rispetto al corrispondente periodo del 2022. L’incremento si riscontra in tutte le forme pensionistiche, variando dall’8 per cento nei fondi negoziali, al 6,4 nei fondi aperti, al 2,5 per cento nei PIP.

I rendimenti

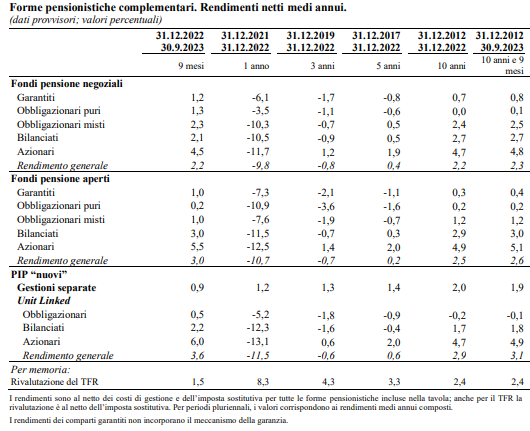

Nei primi nove mesi del 2023 tutte le tipologie di forme pensionistiche e di comparti registrano in media risultati positivi, in particolare nelle gestioni con una maggiore esposizione azionaria.

Per i comparti azionari si riscontrano rendimenti in media pari al 4,5 per cento nei fondi negoziali, al 5,5 nei fondi aperti e al 6 nei PIP. Per le linee bilanciate i risultati sono in media del 2,1 per cento nei fondi negoziali, 2,2 nei PIP e 3 per cento nei fondi aperti; più contenuti sono i rendimenti dei comparti obbligazionari e garantiti, in media dell’ordine dell’1-2 per cento.

Valutando i rendimenti su orizzonti temporali più coerenti con le finalità del risparmio previdenziale, nel periodo che ai dieci anni da inizio 2013 a fine 2022 aggiunge anche i primi nove mesi del 2023, i rendimenti medi annui composti delle linee a maggiore contenuto azionario si collocano intorno al 5 per cento per tutte le tipologie di forme pensionistiche; per le linee bilanciate, i rendimenti medi vanno dall’1,8 per cento dei PIP di ramo III, al 2,7 dei fondi negoziali e al 3 dei fondi aperti. Viceversa, le linee garantite e quelle obbligazionarie pure mostrano rendimenti medi vicini allo zero o di poco superiori; le gestioni separate di ramo I dei PIP, che contabilizzano le attività al costo storico e non

al valore di mercato, ottengono un rendimento dell’1,9 per cento. Nello stesso periodo, la

rivalutazione del TFR è risultata pari al 2,4 per cento.

Osservando la distribuzione dei risultati dei singoli comparti tra le diverse tipologie di forma

pensionistica e le diverse linee di investimento, tutti i comparti azionari e buona parte dei bilanciati mostrano rendimenti più elevati rispetto agli altri e al TFR. Nei fondi negoziali, le diverse linee di investimento rivelano nel complesso una dispersione dei rendimenti dei singoli comparti inferiore a quella che registrano i risultati dei comparti appartenenti alle altre tipologie di forma pensionistica.