Paola Valentini

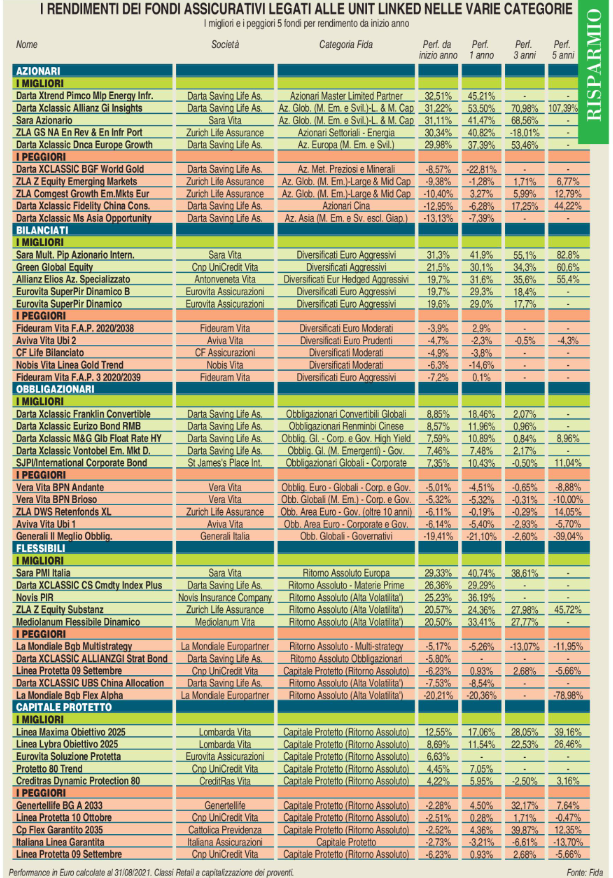

Dietro la corsa del risparmio gestito ci sono anche loro: le unit linked. Sono polizze vita del cosiddetto ramo III i cui premi confluiscono in fondi comuni o sicav grazie ai quali possono partecipare all’andamento dei mercati finanziari in modo più aggressivo rispetto alle polizze di ramo I. Queste ultime hanno come sottostante gestioni separate composte soprattutto da obbligazioni (per dare la garanzia del capitale), una composizione che con i tassi ai minimi zavorra le performance di questi prodotti che non a caso fanno sempre più fatica a ottenere rendimenti superiori all’inflazione, la cui asticella oltretutto si sta alzando per via dei rincari dei prezzi dell’energia. Dall’esame dell’Ivass sui tassi lordi di rendimento delle gestioni separate emergono infatti la generale riduzione negli anni dei rendimenti lordi realizzati (da una media del 3,2% del 2016 al 2,6% del 2020) e un calo delle garanzie offerte dalle compagnie. Invece le unit linked, investendo i premi raccolti in fondi interni, nell’ultimo anno hanno mostrato rendimenti anche doppia cifra percentuale, come emerge dai dati Fida sui migliori comparti assicurativi che entrano nei panieri delle unit linked: nella tabella pubblicata in pagina sono riportati i primi e gli ultimi cinque fondi per performance da inizio 2021 nelle principali macrocategorie (azionari, obbligazionari, bilanciati, flessibili e capitale protetto).

Consentono quindi una flessibilità maggiore rispetto alle polizze tradizionali di ramo I senza però avere la garanzia del capitale di queste ultime; in altri termini, l’assicurato sostiene il rischio di investimento a fronte di un potenziale rendimento più elevato ma anche di possibili perdite. Ecco perché in un fase tutto sommato positiva per l’azionario questi contratti stanno sempre più rubando la scena alle classiche ramo I.

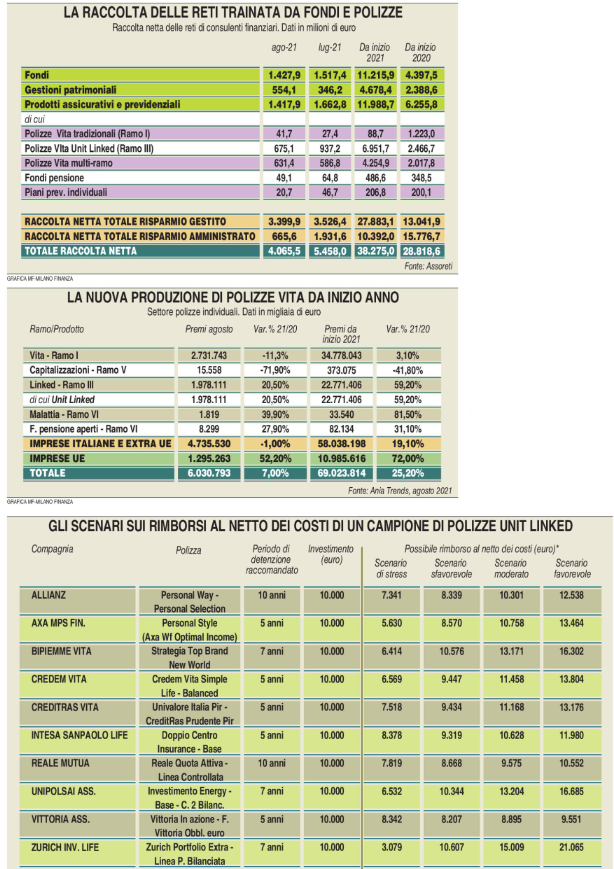

Gli ultimi dati Ania (riferiti ad agosto) sulla raccolta certificano che le gestioni separate sono in contrazione, mentre le unit linked crescono. Nel complesso nel mese la nuova produzione di polizze Vita individuale raccolta in Italia (dalle imprese italiane e dalle rappresentanze di imprese extra-Ue) si è attestata a 4,7 miliardi di euro (in calo dell’1% rispetto allo stesso mese del 2020, quando le restrizioni per fronteggiare la pandemia si stavano allentando e si registrava la stessa contrazione su agosto 2019). Ma il bilancio di agosto è il risultato di due tendenze opposte. Le polizze Vita di ramo I legate alle gestioni separate (contratti assicurativi sulla durata della vita umana con prestazioni collegate alla morte, alla vita dell’assicurato o a entrambe) pur restando il cuore dell’offerta assicurativa italiana registrano una forte frenata della produzione, che nel mese si è attestata a 2,7 miliardi (il 57,7% del totale contro il 64% di luglio 2020), l’importo più basso dal 2013 e in calo dell’11,3% rispetto allo stesso mese del 2020.

Da gennaio i premi di ramo I sono pari a 34,8 miliardi, il 3,1% in più rispetto all’analogo periodo del 2020. Intanto ad agosto la nuova produzione Vita delle unit linked ha raggiunto il 42% del totale emesso (34% ad agosto 2020) per un importo di 2 miliardi, in crescita del 20,5% rispetto a un anno prima. Da gennaio la raccolta del new business di ramo III è pari a 22,8 miliardi, il 59,2% in più rispetto agli 8 mesi del 2020, quando si registrava una variazione quasi nulla sul 2019 (-0,3%). Secondo i dati Assoreti, ad agosto la raccolta netta delle reti di consulenti finanziari sui prodotti del risparmio gestito è pari a 3,4 miliardi (+140% rispetto ad agosto 2020). A spingere il gestito sono i prodotti assicurativi e previdenziali, che hanno raccolto 1,4 miliardi con un balzo del 171% sullo stesso mese 2020. C’è da dire che la metà dei nuovi premi di ramo III raccolti è investita in polizze unit linked pure mentre l’altra metà entra nella componente unit-linked di contratti multi-ramo (polizze con portafogli composti da un mix di fondi e gestioni separate). L’Ivass, nel suo report sul trend dell’offerta assicurativa in Italia nel primo semestre 2021, ha confermato «una maggiore propensione da parte delle compagnie a disegnare e offrire polizze di tipo multi-ramo e un minor orientamento verso forme di ramo I».

In ogni caso, sia da sole sia come parte delle miste, le polizze legate ai fondi stanno sempre più conquistando le preferenze dei risparmiatori. Anche grazie alla spinta delle reti di consulenti finanziari, che fanno leva sulle coperture assicurative come fattore in più per differenziarle da un investimento diretto in fondi. Senza dimenticare i vantaggi fiscali e successori delle polizze Vita. I redditi sono tassabili (al 26%) soltanto al riscatto o rimborso della polizza, in altri termini la tassazione è posticipata rispetto al momento del realizzo. Ciò vuol dire, evidenziano da Axa Mps, che la quota di rendimento, che dovrebbe essere utilizzata per pagare l’imposta annua, resta investita producendo ulteriore rendimento (principio della capitalizzazione del rendimento lordo). E non c’è obbligo di indicazione in fase di dichiarazione dei redditi da parte dell’investitore in quanto l’imposta viene calcolata e applicata direttamente dalla compagnia. Inoltre la polizza rende compensabili ai fini fiscali le plusvalenze con le minusvalenze da fondi.

In aggiunta il capitale investito in una polizza assicurativa è impignorabile e insequestrabile e non sconta l’imposta di successione. In caso di decesso dell’assicurato le somme liquidate ai beneficiari sono esenti perché la somma investita è fuori dall’asse ereditario. Di conseguenza il contraente può scegliere liberamente i beneficiari della polizza (ad esempio un parente, un amico, un ente benefico) e questi sono sempre modificabili nel corso del tempo. Negli anni però alcune sentenze hanno riclassificato le unit linked come investimenti di tipo finanziario perché hanno veste di strumenti assicurativi ma in sostanza si comportano come fondi di investimento.

Qualora la polizza fosse riqualificata come prodotto finanziario puro i vantaggi di natura fiscale e successoria verrebbero meno e ci sarebbero effetti anche sul piano civilistico perché si perderebbero i profili di impignorabilità e insequestrabilità.

Ma nella sostanza non esiste alcuna legge che permette al Fisco di affermare che le unit linked sono prodotti finanziari, anzi esistono norme che affermano il contrario, di conseguenza la materia si presta a interpretazioni legate al singolo caso. Se quindi i benefici fiscali sono al riparo, sono altri i fattori da considerare nella scelta del prodotto, a partire dai costi. Sempre il report semestrale dell’Ivass ha analizzato la riduzione attesa in percentuale dei rendimenti annuali delle polizze dovuta ai costi. E’ espressa dall’indicatore sintetico Riy (Reduction In Yield) riportato nei Kid (Key Information Document), ovvero nei documenti informativi delle polizze introdotti dalla normativa europea a inizio 2019. Quanto maggiore è il valore di questo indice tanto più elevato è il livello dei costi complessivi (siano essi una tantum come i costi di entrata oppure ricorrenti come le commissioni di gestione o – ancora – accessori come le performance fee) che gravano sul prodotto e che abbattono la performance dell’investimento. Le analisi sui nuovi prodotti lanciati nel primo semestre 2021 confermano, dice l’Ivass, che «in taluni casi riferiti a prodotti multi-ramo e unit linked i valori sono molto elevati e tali da destare perplessità circa la profittabilità dei prodotti per i clienti che dovessero acquistare queste opzioni». Per i prodotti multi-ramo e le unit linked l’indicatore dei fondi o gestioni sottostanti è generalmente compreso tra il 2% e il 4%. Costi superiori o uguali al 4% sono stati registrati rispettivamente nel 25% e nel 7% delle multi-ramo e delle unit linked. I prodotti rivalutabili si confermano i meno costosi, con valori compresi tra l’1% e il 2%, a fronte però, come si accennava, di rendimenti attesi inferiori. In dettaglio, nelle unit linked i costi nel 41% dei casi sono compresi tra il 2 e il 3%, nel 43% dei casi tra il 3% e il 4% e nel 7% dei casi sono superiori al 4%, con un massimo rilevato del 5,4%. Dunque a fronte di queste commissioni le unit linked si rivolgono a un risparmiatore dinamico che vuole combinare l’investimento nel mercato finanziario attraverso un portafoglio diversificato e personalizzato con le necessità di pianificazione successoria e di ottimizzazione fiscale del patrimonio. Un identikit che non corrisponde al risparmiatore medio italiano. (riproduzione riservata)

Fonte: