La previdenza complementare stenta ancora a decollare e i giovani rischiano sempre di più

di rimanere senza pensione

di Daniele Bussola

Riprendendo quanto riportato nella “Giuda introduttiva alla previdenza complementare” pubblicata dalla COVIP, la ragione principale per cui alla previdenza obbligatoria viene affiancata la previdenza complementare risiede nel fatto che il tasso di sostituzione, il rapporto fra la prima annualità della pensione e l’ultimo reddito annuo prima della pensione, è sempre più basso.

Nel tempo le nuove pensioni saranno sempre più basse rispetto all’ultima retribuzione percepita.

La modifica del nostro sistema pensionistico è partita negli anni ’90 e i motivi principali di questi cambiamenti sono stati:

- una inversione della tendenza all’espansione demografica che, causando un progressivo invecchiamento della popolazione, ha aumentato il numero dei pensionati rispetto ai soggetti in attività;

- il progressivo aumento della durata della vita media che ha determinato un allungamento del periodo di pagamento delle pensioni;

- il rallentamento della crescita economica e la mutata dinamica del mercato del lavoro che hanno contribuito alla diminuzione progressiva del numero degli occupati e causato una riduzione dell’ammontare dei contributi necessari a pagare le pensioni.

In particolare:

- sono state innalzate sia l’età richiesta per andare in pensione, sia l’anzianità contributiva minima.

- L’importo della pensione viene collegato in base all’ammontare dei contributi versati durante tutta la vita lavorativa, alla crescita del PIL e alla durata media del periodo di pagamento della pensione (la cosiddetta “speranza di vita” al momento del pensionamento).

- La pensione viene rivalutata unicamente sulla base dell’inflazione (cioè dell’aumento dei prezzi dei beni e dei servizi) e non più in base all’aumento delle retribuzioni che, generalmente, è più elevato.

Il sistema pensionistico italiano, in seguito alle molteplici riforme succedutesi nel corso degli anni, si fonda ad oggi su tre fondamentali pilastri:

- Primo pilastro: è costituito dalla previdenza pubblica obbligatoria, finanziata dai lavoratori e dai datori di lavoro durante tutto il corso della vita lavorativa. Con il passaggio dalle pensioni calcolate con il metodo retributivo a quelle calcolate con il metodo contributivo, la previdenza di primo pilastro non sarà più sufficiente per garantire il mantenimento del tenore di vita.

- Secondo pilastro: è realizzato mediante i fondi pensione ai quali i lavoratori aderiscono in forma collettiva. I fondi pensione sono gestiti secondo il sistema della capitalizzazione, i contributi raccolti sono investiti al fine di generare un montante da convertire in rendita al momento del pensionamento, attraverso una gestione che non passa più attraverso lo Stato ma tramite gestori appositamente selezionati dai fondi.

- Terzo pilastro: è rappresentato dalla previdenza integrativa individuale che ciascuno può realizzare, discrezionalmente, mediante forme di risparmio individuali con la finalità di integrare sia la previdenza pubblica sia quella realizzata in forma collettiva.

Le forme pensionistiche complementari costituiscono il secondo e il terzo pilastro della previdenza. Il loro scopo è quello di mantenere invariato il tenore di vita delle persone una volta cessata l’attività lavorativa.

La scelta di aderire a una forma pensionistica complementare è libera e volontaria.

Chi aderisce a una di queste forme acquista il diritto a ricevere una pensione complementare, che si aggiunge a quella obbligatoria.

Aderire alla previdenza complementare significa accantonare regolarmente una parte dei risparmi durante la vita lavorativa per ottenere una pensione che si aggiunge a quella corrisposta dalla previdenza obbligatoria.

La previdenza complementare rappresenta un’opportunità di risparmio a cui lo Stato riconosce agevolazioni fiscali di cui altre forme di risparmio non beneficiano.

Tutte le forme pensionistiche complementari sono sottoposte al controllo della Commissione di Vigilanza sui Fondi Pensione (COVIP).

Le diverse tipologie di previdenza complementare

- Fondi pensione chiusi: sono detti negoziali in quanto fondi costituiti sulla base di un accordo tra datore di lavoro e sindacati o associazioni di categoria (contratti collettivi nazionali, accordi o regolamenti aziendali, accordi fra lavoratori autonomi o liberi professionisti). Sono forme pensionistiche complementari istituite dai rappresentanti dei lavoratori e dei datori di lavoro nell’ambito della contrattazione nazionale, di settore o aziendale. A questa tipologia appartengono anche i fondi pensione cosiddetti territoriali, istituiti cioè in base ad accordi tra datori di lavoro e lavoratori appartenenti a un determinato territorio o area geografica.

- Fondi pensione aperti: sono forme pensionistiche complementari istituite da banche, imprese di assicurazione, società di gestione del risparmio (SGR) e società di intermediazione mobiliare (SIM).

- Piani Individuali Pensionistici di tipo assicurativo (PIP): sono forme pensionistiche complementari istituite dalle imprese di assicurazione.

- Fondi pensione preesistenti: sono forme pensionistiche così chiamate perché risultavano già istituite prima del Decreto Legislativo 124 del 1993 che ha disciplinato la previdenza complementare per la prima volta.

Gli iscritti alla previdenza complementare

Stando ai dati diffusi nel 2020 della COVIP, contenuti nella relazione annuale sull’attività svolta nel 2019, emerge che:

- il totale degli iscritti alla previdenza complementare è di circa 8,3 milioni per un tasso di adesione sul totale delle forze lavoro del 31,4%;

- gli iscritti ai PIP si attestano a 3,3 milioni;

- gli aderenti ai fondi negoziali sono 3,1 milioni;

- i sottoscrittori dei fondi aperti sono 1,5 milioni;

- sono circa 600.000 gli aderenti ai fondi preesistenti.

Analizzando le adesioni in base all’età degli iscritti emerge che:

- solo il 17,6% ha meno di 35 anni;

- il 52,9% ha un’età compresa tra i 35 e i 54 anni;

- il 29,5% ha almeno 55 anni.

Questi dati confermano il mancato interessamento dei giovani per la previdenza complementare, solamente il 17,6% dei lavoratori con meno di 35 anni è iscritto a una forma pensionistica complementare.

Secondo l’indagine campionaria “Il welfare tra nuovi bisogni e conflitto generazionale: la sesta indagine campionaria Mefop” i principali problemi di coloro che hanno tra i 18 e i 34 anni sono le pensioni inadeguate, l’acquisto della casa, il mantenimento dei figli e la perdita del lavoro.

L’indagine era a risposta multipla e il problema della pensione inadeguata è risultato al primo posto, ma poi solo il 17,6% è iscritto alla previdenza complementare.

Le percezioni dei lavoratori sulla pensione pubblica e la previdenza complementare

L’indagine ha anche analizzato le percezioni dei lavoratori nei riguardi della pensione pubblica e privata, intendendo per quella privata la previdenza complementare.

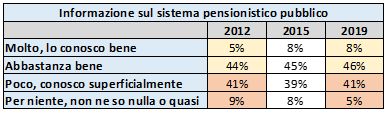

Per quanto riguarda l’informazione sulle regole della previdenza pubblica emerge che:

- il 54% afferma di essere molto/abbastanza informato. Nel 2012 rappresentavano il 49%. Dopo ben 7 anni la percentuale rimane ancora troppo bassa.

La percentuale di coloro che dichiarano di conoscere poco o niente della previdenza pubblica scende dal 50% al 46%, un valore ancora molto alto.

Inoltre, chi dichiara di “sapere” in realtà non è veramente informato a causa di una “distonia percettiva”.

Tra ben 40 Paesi l’Italia ha la percentuale più alta di persone che non sono veramente informate pur pensando di esserlo.

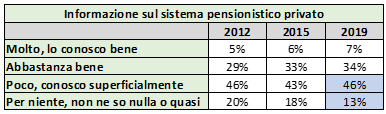

La situazione peggiora analizzando il livello di informazione sul sistema pensionistico privato.

I dati sono impietosi:

- solo il 41% dichiara di essere molto/abbastanza informato. Percentuale che sale al 61% tra coloro che hanno aderito alla previdenza complementare, ma che scende drasticamente al 30% tra coloro che non hanno ancora aderito.

- Il 59% dichiara di sapere poco/niente sulla previdenza complementare.

- Tra coloro che non hanno aderito la percentuale di chi dichiara di sapere poco/niente sale in modo preoccupante al 70%, praticamente uguale a quella del 2012 che era del 72%.

Molti hanno però compreso che si andrà in pensione tra i 65 e i 70 anni.

Nel 2008 quasi il 50% riteneva di andare in pensione entro i 60 anni, nel 2019 la percentuale è scesa drasticamente a meno del 10%.

Invece, la percentuale di coloro che pensano di andare in pensione a 65 anni rimane, pur dimezzandosi, la più alta passando da meno del 30% a circa il 15%.

La percentuale di coloro che ritengono che si andrà in pensione a 70 anni, invece, è più che raddoppiata.

In 11 anni purtroppo sono raddoppiati anche coloro che non sanno a che età si andrà in pensione, oggi rappresentano il 28%.

Preoccupante anche il dato relativo al tenore di vita che i lavoratori pensano di mantenere quando andranno in pensione. Il 49% pensa che il tasso di sostituzione si assesterà fra il 60 e 80%. Una sovrastima fuori dalla realtà.

Le stime sulle future pensioni

In base ai risultati del progetto di ricerca Moneyfarm-Progetica, la stima dei valori delle pensioni medie nette oscilla tra i 1.227 euro delle donne quarantenni e i 1.560 euro degli uomini sessantenni, con una media complessiva, per gli 8 profili analizzati, di 1.337 euro netti al mese.

I tassi di sostituzione percentuali cadono a picco per le nuove generazioni, passando dal 71% di coloro che oggi hanno 60 anni al 48% per le donne che hanno compiuto 30 anni nel 2020.

Purtroppo, i dati raccontano come l’obiettivo di poter contare sull’80% del proprio stipendio al momento della pensione appartenga al passato.

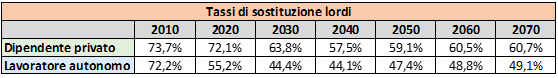

Anche la Ragioneria Generale dello Stato ha sviluppato delle stime e in tutte le simulazioni effettuate i tassi di sostituzione sono stati elaborati per due diverse tipologie di lavoratori, i dipendenti e gli autonomi.

In tutte le simulazioni effettuate i tassi di sostituzione lordi si sono confermati poco confortanti:

- un lavoratore dipendente del settore privato, che nel 2010 avrebbe ottenuto una pensione pari al 73,7% dell’ultima retribuzione, nel 2040 otterrà il 57,5% dell’ultima retribuzione e nel 2070 vedrà ridotta tale percentuale, a parità di requisiti contributivi, al 60,7%.

- Per un lavoratore autonomo, invece, la riduzione del tasso di sostituzione risulterà più drastica passando dal 72,2% del 2010, al 44,1% del 2040 per salire al 49,1% del 2070.

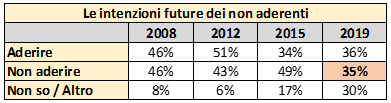

A questo va aggiunto, sempre in base all’indagine campionaria Mefop, che tra i non aderenti la percentuale di coloro che non aderiranno si è abbassata notevolmente, ma rimane comunque elevata attestandosi al 35%.

Tra le principali motivazioni della mancata adesione troviamo:

- l’impossibilità di risparmiare abbastanza con il 40%;

- la convinzione di provvedere da soli investendo in modo alternativo con il 32%;

- l’idea di essere ancora troppo giovani per pensarci con il 13%;

- la mancanza di un lavoro stabile in forte crescita con un balzo dal 6% del 2015 all’11% del 2019.

Per quanto riguarda la chiarezza sulla modalità di calcolo della pensione c’è molta confusione e solo il 28% ha risposto correttamente. Nel 2012 tale percentuale era del 42%.

Alla domanda se le attuali regole pensionistiche debbano essere alleggerite anche se ciò inciderà negativamente sulla spesa pensionistica e sulle tasse da pagare per i giovani:

- il 47% è poco/per nulla d’accordo, percentuale che sale al 48% tra i non aderenti;

- il 33% dei giovani lavoratori invece è molto/abbastanza d’accordo. Un dato che stupisce.

Le indagini effettuate e le statistiche elaborate evidenziano il problema dei giovani che:

– pensano alla pensione, ma ritengono di avere tempo per fronteggiare il problema;

– non hanno soldi per aderire alla previdenza complementare;

– sono precari;

– sanno poco sui vantaggi, soprattutto fiscali.

I rischi per le nuove generazioni

Le nuove generazioni, inoltre, hanno scarsa consapevolezza dei rischi che corrono nel ritardare l’adesione a una forma di previdenza complementare.

Con il metodo contributivo spostando avanti nel tempo l’ingresso si verseranno minori contributi e quindi si avrà un minor montante disponibile e minori contributi versati dal datore di lavoro.

Inoltre, un italiano su quattro che versa nella previdenza integrativa:

- si iscrive tardi;

- versa poco e con un basso rischio;

- alla fine preferisce avere un capitale.

Questi dati lasciano pochi dubbi, chi oggi chi sta facendo spesso non sta facendo abbastanza.

In tutte queste analisi e pubblicazioni di dati e statistiche si dimentica che il problema è anche un fatto culturale che arriva da lontano.

Fino a qualche anno fa, infatti, coloro che andavano in pensione:

- non vedevano particolari differenze tra lo stipendio e la pensione;

- utilizzavano la liquidazione non per affrontare la vecchiaia (se non in parte), ma per estinguere il mutuo acceso anni prima, comperare l’appartamento al figlio o alla figlia che si sposava, cambiare macchina, ecc. .

Perciò anche i giovani:

- erano e sono ancora in parte ancorati alla certezza non solo della pensione, ma di una pensione molto vicina all’importo dello stipendio percepito;

- erano e sono convinti che anche loro ne trarranno benefico come i loro nonni e i loro genitori;

- sono restii ad investire dei soldi per poi non poterne usufruire se non a rate.

Inoltre, come già detto, anche i giovani che vorrebbero tutelare la loro vecchia si trovano in difficoltà in quanto disoccupati, precari o con stipendi troppo bassi.

Per invertire la rotta bisogna per forza investire in maggior informazione e creare lavoro, lavoro stabile per i giovani.

Inoltre, bisogna pure far capire ai giovani la convenienza di accettare anche lavori non inizialmente in linea con le proprie aspettative:

- sia perché comunque si porta a casa uno stipendio e rappresenta esperienza che torna sempre utile (fosse anche solo per non avere “buchi” nel Curriculum Vitae);

- sia perché prima iniziano a versare contributi, nel sistema pubblico e in quello complementare, meglio è.

In caso contrario saranno proprio i giovani a pagare per errori commessi e privilegi concessi in passato, oltre che per le loro attuali errate convinzioni e aspettative.

*****

Daniele Bussola

Area Tecnica Vita e Previdenza-Gruppo Cattolica Assicurazioni

© Riproduzione riservata