di Manuel Follis

Quanto guadagnano i manager delle grandi aziende italiane? La classifica dei manager più pagati è un classico molto richiesto dai lettori dei giornali finanziari, ma anche in assemblea quando si tratta di valutare i compensi dei vertici e le politiche di retribuzione persino gli azionisti più distratti prestano attenzione o si presentano per votare.

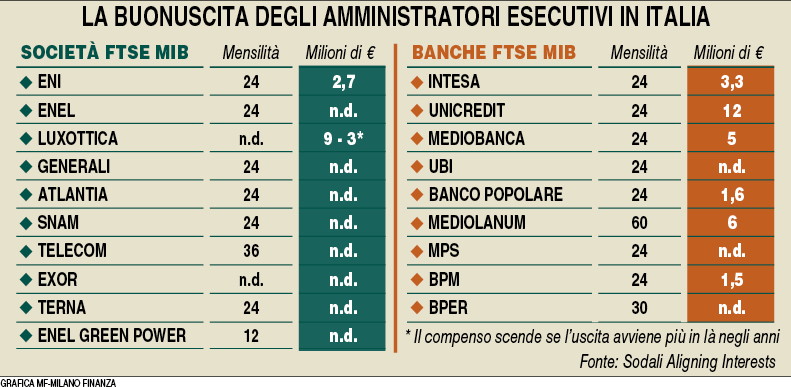

Il tema in questi mesi è diventato centrale anche a causa del rafforzamento regolatorio che c’è stato nei confronti delle istituzioni finanziarie (rispetto a quelle industriali). La nuova normativa di Banca d’Italia ha infatti disposto che in assemblea debbano essere approvati i criteri per la determinazione del compenso da accordare in caso di conclusione anticipata del rapporto di lavoro o di cessazione anticipata dalla carica, compresi i limiti fissati al compenso (le annualità della remunerazione fissa e l’ammontare massimo che deriva dalla loro applicazione).

In sostanza con il 2015 sono state introdotte forti novità sul tema, sia per le società industriali sia per le banche. Ad esempio la cosiddetta disclosure è stata rafforzata in maniera tale da evitare che le cifre relative ai trattamenti di fine-rapporto siano impossibili da comparare. Insomma, per le banche cresce il rischio di bocciatura sulla severance (la retribuzione di fine rapporto) che viene sottoposta ai soci in un voto separato.

Per le società industriali, invece, il tema riguarda ancora la piena e trasparente comunicazione al mercato. E così quando Andrea Guerra ha lasciato il ruolo di ceo di Luxottica il mercato è stato informato nel dettaglio sulla sua buonuscita (10 milioni), sulle tempistiche e sulla valutazione del patto di non concorrenza, mentre in Germania nel caso dell’addio di Martin Winterkorn in Volkswagen si sono rincorse cifre per giorni senza una presa di posizione ufficiale della società. «In Italia c’è un livello di disclosure eccezionale», spiega a MF-Milano Finanza Francesco Surace, corporate governance advisor di Sodali, società internazionale specializzata in attività di corporate advisory, attività assembleare e proxy. «E le cose», prosegue, «stanno migliorando». Ad esempio nei casi di manager pubblici anche nel recente passato scovare le buonuscite tra i documenti era come cercare un ago in un pagliaio, mentre le modifiche introdotte ora dovrebbero portare maggiore trasparenza. La prossima assemblea in cui potrebbero essere trattati questi temi sarà quella di Mediobanca , con controlli che saranno preventivi, cioè gli azionisti saranno chiamati a votare la determinazione di quanto spetterebbe al ceo in caso di dimissioni.

Ma come sono le società italiane? La disclosure, come detto, è alta, ma spesso le scelte non sono in linea con le best practice mondiali. «Le istituzioni finanziarie sono tra le migliori», spiega Surace, «ad esempio le minoranze diIntesa Sanpaolo , Unicredit o Mps hanno votato a favore delle scelte presentate con percentuali superiori al 90%».

Per le popolari il discorso è diverso, perché pesano (in attesa della trasformazione in spa) le diverse modalità di voto rispetto alle altre società del Ftse Mib. «Soltanto Ubi ha messo al voto il severance come punto separato all’odg, mentre Bper, Banco Popolare e Bpm hanno sottoposto separatamente solo le modifiche allo statuto».

Per le popolari il discorso è diverso, perché pesano (in attesa della trasformazione in spa) le diverse modalità di voto rispetto alle altre società del Ftse Mib. «Soltanto Ubi ha messo al voto il severance come punto separato all’odg, mentre Bper, Banco Popolare e Bpm hanno sottoposto separatamente solo le modifiche allo statuto».

Se guardiamo all’Italia sono poche le società che hanno un azionariato così diffuso da rischiare pesanti bocciature in assemblea. Tra queste Prysmian «è una delle società che ha una disclusure avanzatissima», spiega Surace, mentre Telecom nel 2015 ha avuto voti contrari in media del 66% da parte delle minoranze, un sintomo che qualcosa può essere cambiato. I fondi, ad esempio, non apprezzano la clausola di «durata minima garantita» che peraltro in Telecom (in caso di buonuscita) tiene conto sia dello stipendio fisso sia di quello variabile.

Nel caso citato di Luxottica, se nel 2014 il 92% dei fondi aveva supportato la decisioni dell’assemblea per quanto riguarda le retribuzioni, nel 2015 dopo la pubblicazione del compenso dell’ex ad i voti favorevoli (riferiti ai compensi) sono scesi al 21%. «Se consideriamo il Ftse Mib nel suo complesso», commenta Surace, «circa la metà delle società gode di approvazione da parte delle minoranze». Bicchiere mezzo pieno e mezzo vuoto. E così a fronte di una Pirelli che incontra un basso dissenso, società come Erg, Diasorin o Brembo hanno una percentuale di voti contrari superiore al 60% delle minoranze. Nel caso di Fiat o Mediolanum , ad esempio, la scelta di riconoscere cinque annualità come buonuscita non rientra negli standard internazionali. In generale, conclude Surace, «il tema della remunerazione è uno di quelli con maggiore presa sui fondi». Tanto più che le nuove regole garantiranno sempre maggior potere e influenza. (riproduzione riservata)