di Paola Valentini

Ironia della sorte, il nuovo decreto sugli investimenti dei fondi pensione è arrivato nel momento più complicato per i gestori della previdenza complementare. Con i tassi ai minimi sui titoli di Stato, che sono sempre stati dominanti nei loro portafogli, oggi è necessario diversificare con altre classi di attivo.

E le regole introdotte dal decreto 166 varato a fine 2014, che ha sostituito il vecchio decreto 703 del 1996 figlio di un’epoca lontana anni luce (basti pensare che la norma sulla copertura valutaria citava l’ecu come valuta di riferimento), danno la possibilità di investire in asset prima preclusi come i Paesi emergenti e le commodity. «Il decreto 166 potrebbe incidere significativamente sulla politica d’investimento di numerosi fondi pensione italiani, perché le disposizioni hanno in gran parte alleggerito i rigidi vincoli imposti dalla normativa precedente. Nell’analisi svolta dal nostro team Investment Solution Group, abbiamo indagato gli effetti dell’applicazione del decreto 166. In particolare abbiamo verificato come la maggiore diversificazione offerta dalle nuove asset class introdotte, caratterizzate da una bassa correlazione alle classi di attivo tradizionali, possa ottimizzare il profilo rischio/rendimento di un benchmark strategico e del portafoglio», spiega Antonio Iaquinta, responsabile clienti istituzionali di State Street Global Advisors in Italia.

E le regole introdotte dal decreto 166 varato a fine 2014, che ha sostituito il vecchio decreto 703 del 1996 figlio di un’epoca lontana anni luce (basti pensare che la norma sulla copertura valutaria citava l’ecu come valuta di riferimento), danno la possibilità di investire in asset prima preclusi come i Paesi emergenti e le commodity. «Il decreto 166 potrebbe incidere significativamente sulla politica d’investimento di numerosi fondi pensione italiani, perché le disposizioni hanno in gran parte alleggerito i rigidi vincoli imposti dalla normativa precedente. Nell’analisi svolta dal nostro team Investment Solution Group, abbiamo indagato gli effetti dell’applicazione del decreto 166. In particolare abbiamo verificato come la maggiore diversificazione offerta dalle nuove asset class introdotte, caratterizzate da una bassa correlazione alle classi di attivo tradizionali, possa ottimizzare il profilo rischio/rendimento di un benchmark strategico e del portafoglio», spiega Antonio Iaquinta, responsabile clienti istituzionali di State Street Global Advisors in Italia.

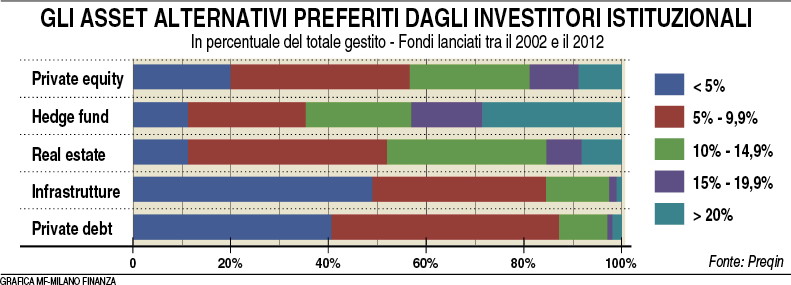

Ma questa apertura arriva in una fase in cui alcuni attivi, considerati promettenti solo pochi mesi fa, sono entrati in crisi. A partire da Paesi emergenti senza poi dimenticare il crollo del prezzo del petrolio e delle altre materie prime. I Paesi emergenti entrano in una nuova, pericolosa fase», sottolineano gli analisti di Ubs in un nuovo report. Quindi se il decreto 166 è da accogliere con favore, dall’altro oggi occorre cautela da parte dei money manager che gestiscono i capitali accumulati per la pensione. «La combinazione di bassi rendimenti sui mercati obbligazionari dell’Eurozona, i modesti premi per il rischio, sul mercato azionari e l’aumento della volatilità rappresentano una grande sfida nella costruzione dei portafogli e nella generazione di rendimenti attraenti. Per raggiungere i loro obiettivi, gli investitori sono chiamati ad accettare la sfida dettata da asset class e strategie meno familiari e più flessibili», avverte Luca De Biasi, responsabile dell’area Investments di Mercer Italia. Ma la difficoltà degli asset più esotici potrebbe finalmente contribuire a spostare il focus sugli investimenti nell’economia italiana dato che finora, come conferma anche l’ultimo studio di Mercer sui fondi pensione in Europa, i gestori previdenziali italiani sono tra i meno esposti a bond e azioni domestiche, mentre hanno ancora un forte peso di titoli di Stato.  E i loro patrimoni, in base ai dati Covip oltre 135 miliardi, potrebbero fornire un sostegno rilevante alle pmi, l’ossatura dell’economia italiana, vista la loro impostazione di lungo periodo. I pionieri ci sono già nel private equity, e ci sono anche primi esperimenti nei mini-bond, le obbligazioni emesse da pmi italiane (vedere box in pagina). «Ci aspettiamo inoltre che la nuova normativa, in un mercato con tassi prossimi allo zero, possa stimolare gli investimenti anche in altri asset come bond high yield, private equity e private debt, già ricomprese nell’universo del decreto 703/1996, ma finora non utilizzate dai fondi pensione». Tutto ciò a patto di gestire il rischio. «Per sfruttare appieno le possibilità del nuovo quadro normativo, è necessaria l’adozione di una solida politica degli investimenti, come nella gestione del rischio di ribasso e della volatilità», conclude Iaquinta.

E i loro patrimoni, in base ai dati Covip oltre 135 miliardi, potrebbero fornire un sostegno rilevante alle pmi, l’ossatura dell’economia italiana, vista la loro impostazione di lungo periodo. I pionieri ci sono già nel private equity, e ci sono anche primi esperimenti nei mini-bond, le obbligazioni emesse da pmi italiane (vedere box in pagina). «Ci aspettiamo inoltre che la nuova normativa, in un mercato con tassi prossimi allo zero, possa stimolare gli investimenti anche in altri asset come bond high yield, private equity e private debt, già ricomprese nell’universo del decreto 703/1996, ma finora non utilizzate dai fondi pensione». Tutto ciò a patto di gestire il rischio. «Per sfruttare appieno le possibilità del nuovo quadro normativo, è necessaria l’adozione di una solida politica degli investimenti, come nella gestione del rischio di ribasso e della volatilità», conclude Iaquinta.