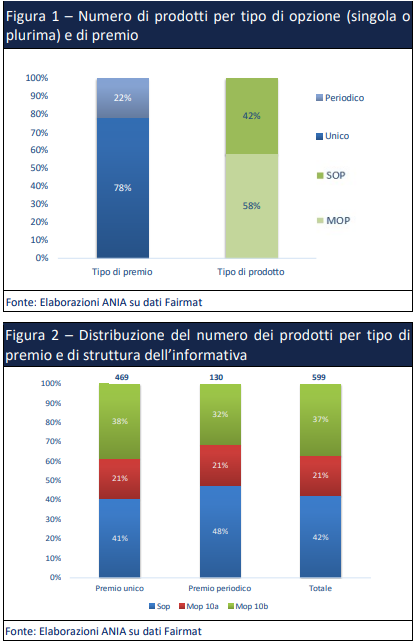

Secondo quanto emerge dall’Osservatorio Kid dell’ANIA, a fine maggio risultavano attivi 599 prodotti assicurativi di investimento, 60 in meno rispetto alla precedente rilevazione, di

cui 346 prodotti multi-opzione (MOP – multioption products), pari al 58% del totale dei

prodotti, percentuale stazionaria rispetto alla rilevazione precedente.

I restanti 253 prodotti, il 42% del totale, erano invece costituiti da una sola opzione (SOP – single-option products).

Distribuzione del numero dei prodotti per tipo di premio e di struttura dell’informativa

La modalità di versamento a premio unico è risultata quella più diffusa, riguardando 469

prodotti, pari al 78% del totale. La modalità di versamento a premio annuo o periodico caratterizzava gli altri 130 prodotti.

Tra i prodotti a premio unico, i MOP sono pari a 278, pari a quasi i tre quinti del totale dei prodotti a premio unico (59%), mentre i SOP 191 (41%).

Tra i 130 prodotti a premio annuo o periodico, i SOP sono 62, quasi la metà (48%), mentre i MOP 68 (52%).

Questi ultimi si suddividevano in: 27 prodotti – pari al 21% del totale dei prodotti a premio annuo o periodico e al 40% dei MOP a premio annuo o periodico – con struttura dell’informativa 10.a e 41 prodotti – pari al 60% dei MOP a premio annuo o periodico e al 32% del totale a premio annuo o periodico – con struttura 10.b.

Nel complesso, dei 346 MOP, 221 (64%) presentavano la struttura 10.b e i rimanenti 125 la struttura 10.a.

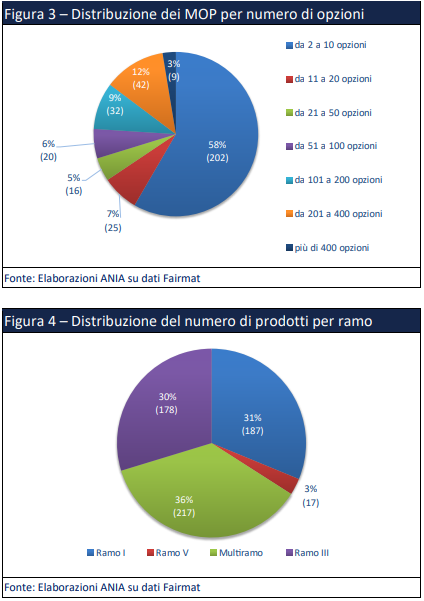

Distribuzione dei MOP per numero di opzioni

Nell’ambito dei MOP, 202 prodotti, pari al 58% dei MOP, ha un numero di opzioni da due a dieci. 93 prodotti, il 27% del totale, un numero di opzioni da undici a duecento. I restanti 51 prodotti, il 15% del totale, un numero di opzioni superiore a duecento.

Distribuzione del numero di prodotti per ramo

I prodotti con opzioni di un solo ramo costituiscono la maggioranza (382, il 64% del totale). In particolare, la quota più numerosa dei prodotti con opzioni di un solo ramo è costituita dai prodotti di ramo I (187, il 31% del totale dei prodotti), seguiti dai prodotti unit-linked (178, il 30% del totale dei prodotti), e da 17 prodotti di ramo V, il 3% del totale dei prodotti.

I prodotti multiramo o ibridi sono stati la tipologia di prodotto più distribuita (217, il 36% del totale) rispetto alle quote di prodotti di un solo specifico ramo I, III o V.

Distribuzione dei prodotti per canale

Il canale distributivo principale in termini di numero di prodotti è stato quello bancario e postale, con 225 prodotti, il 38% del totale.

Il canale agenziale ha distribuito 194 prodotti, quasi un terzo del totale. Per il resto, i

consulenti finanziari hanno distribuito 82 prodotti (14%), mentre i broker 98 (16%).

Profili di rendimento e rischio delle opzioni

In termini di rischiosità dell’investimento, le opzioni sono concentrate nelle classi medie: il numero maggiore di opzioni si è registrato nella classe 3 (10.237), più di un terzo del totale delle opzioni, seguita dalla classe 4, il 31% del totale.

Il report ha analizzato anche le performance attese al netto dei costi delle opzioni disponibili in funzione del grado di rischio, delle tipologie di opzioni o di scenario e della modalità di versamento del premio; i costi medi, illustrati tramite l’indicatore sintetico RIY –

Reduction In Yield e le sue maggiori componenti, per grado di rischio, per tipologia di opzione, di scenario e di premio, nonché per orizzonte temporale consigliato.