Gli effetti dei lockdown per fronteggiare l’emergenza pandemica hanno prodotto, di pari passo alla significativa contrazione dei sinistri RC auto, anche un impatto notevole sul volume di informazioni elaborate in AIA (l’Archivio Integrato Antifrode).

Nel 2020 – si legge nella Relazione Ivass sul 2020 – si riscontra una significativa diminuzione rispetto agli anni precedenti, con 9,1 milioni di segnalazioni elaborate nel 2019 a fronte dei 12,5 milioni nel precedente esercizio. Le segnalazioni relative a nuovi sinistri sono quasi 2,4 milioni, in netto calo rispetto al 2019 (3,2 milioni circa).

La distribuzione dei sinistri nelle quattro classi per score di sintesi AIA conferma una relativa stabilità: il 15% delle segnalazioni presenta un indicatore di anomalia medio o alto (score maggiore o uguale a 20), il 20% ha un valore basso (score minore di 20) e il restante 65% ha score pari a zero.

L’IVASS monitora periodicamente l’efficacia dei parametri che concorrono allo score di

sintesi e delle calibrazioni, anche sulla base delle segnalazioni del mercato e provvedendo, quando necessario, alla loro revisione per prevenire o rimuovere distorsioni informative. La qualità dei dati AIA si attesta su livelli soddisfacenti, con un valore medio del QScore sulla completezza delle informazioni, pari all’83% (in lieve flessione rispetto all’85% del 2018). I tempi di risposta alle imprese si attestano, inmedia, sui due giorni lavorativi dalla comunicazione del sinistro all’IVASS.

Una prima evidenza degli score AIA riferiti ai sinistri accaduti nel periodo 2016-2020 mostra una mediana relativa ai sinistri accaduti nel 2020 pari a 4,9, in significativa diminuzione rispetto al precedente esercizio (6,1). La differenza tra le linee inferiori e superiori (5° e 95° percentile della distribuzione per anno e impresa) indica una variabilità stabile dal 2018.

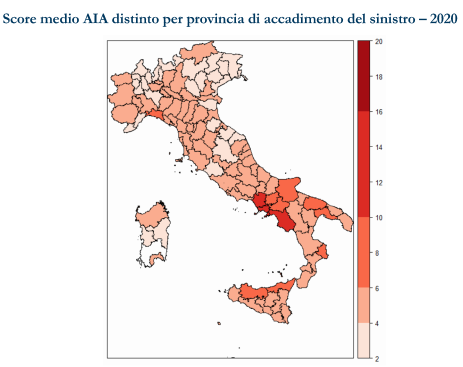

Rilevante l’impatto prodotto dai lockdown sulla distribuzione geografica degli

score AIA. Aree in Lombardia e Veneto, interessate prima e in misura rilevante dai provvedimenti di “zona rossa”, hanno registrato una significativa riduzione dello score medio AIA dei sinistri (e pertanto dei sinistri con score di anomalia più elevato).

La relazione tra fragilità finanziaria e frodi nella RC auto

Una valutazione della relazione tra propensione a implementare frodi e i vincoli di liquidità delle famiglie è stata condotta sulla base dei dati disponibili sui sinistri approfonditi ad alto rischio frode e i sinistri totali a livello provinciale tra 2014 e 2019, su variabili indicative della fragilità finanziaria ottenute dalla Centrale dei Rischi della Banca d’Italia e sulle caratteristiche di rischio dei contratti r.c. auto da IPER.

Si rileva una correlazione positiva tra incidenza delle frodi e fragilità finanziaria (crediti in sofferenza) tra le province.

Parimenti, i dati indicano una correlazione negativa tra accordato medio e i sinistri approfonditi per rischio frode.

Stime preliminari, basate su modelli multivariati che utilizzano come misura di fragilità finanziaria la percentuale di crediti in sofferenza, indicano che, a parità di fattori di rischio legati alla sinistrosità e tenendo conto di variabili di social capital e socio-demografiche, un aumento di un punto percentuale dei crediti in sofferenza genera un aumento di dieci punti percentuali del rapporto tra sinistri soggetti ad approfondimento ad alto rischio frode e sinistri totali.