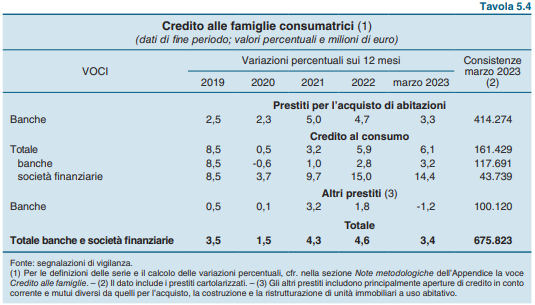

Nel 2022 l’indebitamento delle famiglie consumatrici italiane verso banche

e società finanziarie è cresciuto del 4,6 per cento, secondo quanto emerge dalla Relazione della Banca d’Italia: a fronte di un leggero rallentamento dei mutui immobiliari (4,7 per cento), il credito al consumo ha accelerato (al 5,9).

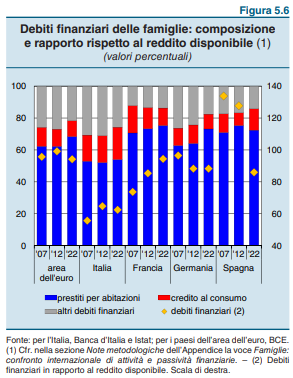

Alla fine dell’anno i debiti finanziari delle famiglie erano pari al 62,5 per cento del reddito disponibile, circa 2 punti percentuali in meno del 2021 e oltre 30 punti inferiori alla media dell’area dell’euro.

I prestiti per l’acquisto delle abitazioni continuano a rappresentare la passività più importante per le famiglie italiane. Dal 2007 la loro quota sul totale del debito è stabile (poco oltre il 50 per cento), rimanendo contenuta nel confronto internazionale; alla fine dello scorso anno oltre il 60 per cento dei mutui era a tasso fisso.

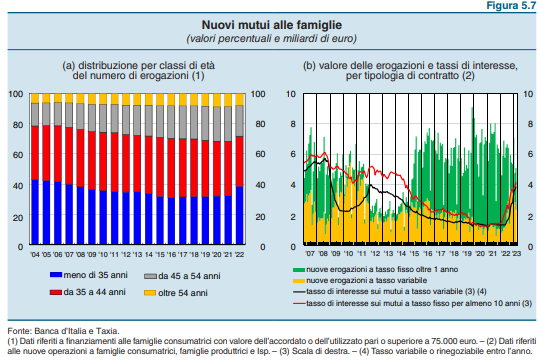

Secondo i dati delle rilevazioni Taxia, nel 2022 il numero di mutui è cresciuto esclusivamente per la classe di mutuatari in cui l’intestatario principale del contratto aveva un’età inferiore a 35 anni, arrivando a rappresentare quasi il 40 per cento delle nuove

erogazioni, la quota massima dal 2007. I debitori più giovani hanno continuato a beneficiare della garanzia pubblica per l’acquisto della prima casa.

Secondo i dati della Concessionaria servizi assicurativi pubblici (Consap), i finanziamenti con garanzia a valere sul Fondo prima casa a richiedenti di età inferiore a 36 anni sono saliti a circa 84.000, per un valore di quasi 10,8 miliardi (da poco meno di 4 nel 2021); queste garanzie rappresentano circa i tre quarti delle coperture complessivamente concesse.

Nel corso dell’anno le erogazioni complessive sono diminuite per effetto del graduale irrigidimento delle condizioni di offerta e del marcato rialzo dei tassi applicati alle nuove operazioni. Le attese di una politica monetaria progressivamente più restrittiva hanno determinato dalla primavera un rialzo dei costi dei finanziamenti a tasso fisso, che ha spinto le famiglie a preferire i mutui a tasso variabile.

Nei primi mesi del 2023, quando il differenziale di costo tra le due tipologie di contratti si è ridotto, le nuove erogazioni di mutui a tasso fisso hanno ripreso ad aumentare.

Tra il 2015 e il 2019 il credito al consumo è cresciuto soprattutto per l’acquisto di beni durevoli, favorito dall’allentamento delle condizioni di offerta. L’incremento è stato trainato dai nuclei appartenenti alle classi di reddito più elevate, che tendono a detenere un ammontare limitato di attività liquide.

L’indebitamento per finalità di consumo si è poi contratto con la pandemia, riflettendo principalmente l’andamento della domanda. Nel 2022 la dinamica del credito al consumo si è riportata su tassi di crescita in linea con quelli prevalenti nel periodo precedente la crisi sanitaria: l’incidenza di questi finanziamenti rispetto al reddito disponibile si è collocata al 12,7 per cento, a fronte del 9,4 della media dell’area dell’euro. Nei primi mesi del 2023 l’espansione è proseguita, risentendo del continuo miglioramento del clima di fiducia dei consumatori.