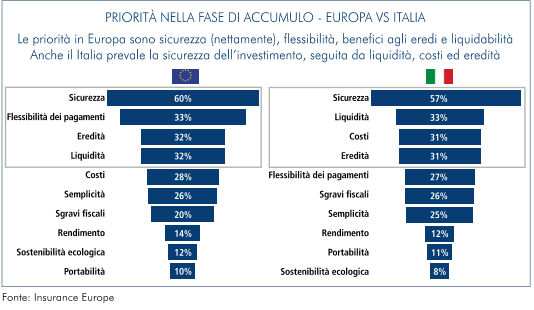

Dalla ricerca di Insurance Europe sul risparmio previdenziale in Europa emerge una prima inequivocabile conclusione operativa. Tra le esigenze che i cittadini del continente mettono al primo posto riguardo alle scelte previdenziali c’è la sicurezza.

Un piano pensionistico – attesta lo studio – deve innanzitutto essere in grado di tranquillizzare rispetto al rischio di subire perdite nel corso del periodo di accumulo. È la priorità indicata nel 60% delle risposte e sopravanza di gran lunga le altre esigenze come la flessibilità, la possibilità di trasferire ai propri eredi i risparmi o di riscattare anzitempo i capitali accumulati. Nelle priorità indicate dai risparmiatori europei il rendimento degli investimenti viene molto indietro nelle risposte e coinvolge appena il 14% degli intervistati. È interessante notare che la medesima inclinazione verso un approccio “sicuro” accumuna Paesi con una diversa storia previdenziale alle spalle, con diverse propensioni verso l’investimento e anche con differenti livelli di educazione finanziaria.

Il risparmio previdenziale, che nella sua allocazione ottimale occupa l’intero arco della vita attiva, è insomma considerato dai contribuenti unooneshotche non è possibile mettere a repentaglio con scelte azzardate. È una gara in cui non è possibile sbagliare.

Se la sicurezza, un po’ dappertutto, è la principale caratteristica ricercata in un piano pensionistico, nelle posizioni a seguire si fanno sentire le differenze tra Paese e Paese. Ad esempio, l’Italia si distingue per un’attenzione ai costi del prodotto superiore a quella che si registra nella media degli altri Paesi europei. Fa infine riflettere la scarsa attenzione riservata agli investimenti sostenibili (ambiente, sociale e governance = E, S e G) che, nella media europea, è considerata una priorità nell’appena il 12% delle risposte. Una percentuale che per l’Italia scende all’8% e si colloca all’ultimo posto tra le preferenze dei

risparmiatori.

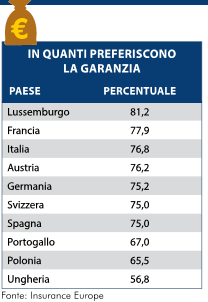

In un contesto in cui la sicurezza rappresenta il principale “ingrediente” di un piano pensionistico, ancora più forte è “l’appetito” dei risparmiatori europei verso prodotti di previdenza garantiti. Il 73% delle risposte ai questionari esprime un forte interesse verso queste soluzioni “senza sorprese”, un’attrazione che per le donne sale, in media, al 78 per cento.

Cosa indicano questi dati? Senz’altro una preferenza dei risparmiatori europei verso prodotti di previdenza di tipo assicurativo, che appunto prevedono il trasferimento sulle spalle di una compagnia della garanzia sul capitale versato dagli aderenti.

Nel dibattito che periodicamente si ripropone sulle soluzioni preferibili in ambito previdenziale, i prodotti assicurativi vengono normalmente contrapposti a quelli offerti da altri provider che contengono forme cosiddette di protezione del capitale, che però in realtà riducono i rischi senza dare una vera e propria garanzia. Ad esempio, prevedono un graduale disimpegno dagli investimenti più rischiosi man mano che l’aderente si avvicina al pensionamento, così da ridurre il pericolo che turbolenze dei mercati possano erodere il capitale accumulato quando non c’è più tempo per recuperare la perdita.

Le risposte alla survey europea mostrano dove batte il cuore dei risparmiatori.

Essi esprimono, nella previdenza, un bisogno di sicurezza rafforzato, che il mondo assicurativo è in grado di soddisfare facendo valere i suoi tradizionali punti di forza. La garanzia di un rendimento minimo o di restituire un certo capitale a scadenza riposa su una regolamentazione prudenziale particolarmente rigorosa, che impone alle imprese del settore di avere, oltre alle riserve per pagare le prestazioni assicurate, un capitale aggiuntivo adeguato a dimostrare di essere solvibili e rendere sicuro il trasferimento del rischio da parte degli assicurati (al 99,5%, secondo le norme di Solvency II). Grazie

a quell’ombrello protettivo, i risparmiatori riescono a neutralizzare il rischio di sbagliare timing di ingresso/uscita dai piani di previdenza, limitare gli effetti della volatilità dei mercati e, soprattutto, avere la certezza di non perdere. Negli anni, il settore

assicurativo ha costruito soluzioni particolarmente idonee ad attutire i rischi finanziari in un

orizzonte temporale di lungo periodo, quello tipico dei piani di risparmio previdenziale.

Ad accentuare le preferenze dei cittadini europei verso soluzioni assicurative concorre anche l’interesse, testato nella ricerca europea, ad arricchire il proprio piano pensionistico con la copertura di specifici rischi demografici/biometrici. Il principale è contro il rischio di premorienza la cui copertura è parzialmente già incorporata nelle forme di previdenza complementare, che di prassi prevedono il trasferimento agli eredi dei risparmi accantonati dall’aderente deceduto prima del pensionamento. In aggiunta, può essere acquistata un’ulteriore copertura in virtù della quale, in caso di decesso del sottoscrittore, viene corrisposto ai beneficiari un capitale aggiuntivo. Soluzione verso la quale guarda con interesse circa il 46% (il 49% in Italia) degli interpellati in Europa. Una percentuale di poco

inferiore (40%, il 32% in Italia) è attratta anche dalla possibilità di includere nel proprio piano previdenziale specifiche coperture sanitarie. È un’attenzione destinata a crescere anche a seguito dell’epidemia di Covid-19, che ha colpito così duramente l’Italia all’inizio del 2020 facendo emergere un bisogno di salute e assistenza che potrebbe trovare risposta anche in specifiche coperture assicurative da integrare ai piani pensionistici. Un interesse analogo (il 43% nella media europea, il 40% in Italia) si riscontra per la copertura del rischio di longevità, cioè per mantenere il proprio stile di vita e di consumi anche nell’ipotesi di vivere molto a lungo e quindi, inevitabilmente, in condizioni di non autosufficienza, una prospettiva che sta diventando concreta per un numero sempre crescente di europei. L’interesse ad assicurare il “rischio” di vivere troppo a lungo si è manifestato anche, come vedremo meglio in seguito, dall’interesse mostrato dagli europei nello scegliere la rendita vitalizia come forma preferita di pagamento del montante accumulato nel proprio piano previdenziale.

Come si spiega la preferenza dei consumatori verso la sicurezza? C’è, innanzitutto, un aspetto oggettivo. Più le prestazioni della previdenza pubblica divengono incerte nel loro ammontare, soggette a frequenti modifiche da parte dei legislatori, più i risparmiatori chiedono maggiori certezze e tutele da parte del secondo e terzo pilastro di previdenza. Per pianificare in modo efficiente il proprio futuro le famiglie hanno bisogno di punti fermi. Un tempo li assicurava lo Stato, in un ruolo che spesso sconfinava nel paternalismo. Oggi si chiede ai risparmiatori di essere in prima persona più responsabili del proprio destino, ma per farlo debbono poter contare su garanzie e interlocutori affidabili cui poter trasferire i propri risparmi senza rischi. È per l’appunto il mestiere degli assicuratori.

Nelle preferenze indicate c’è infine un aspetto soggettivo da tener presente, legato all’avversione alla perdita da parte degli investitori. È il campo della finanza comportamentale che trova puntuali riscontri nella ricerca europea.

Alla richiesta di indicare che cosa preferirebbero al termine di un periodo di accumulo di 20 anni, se la sicurezza di riavere indietro almeno il capitale versato con un modesto interesse oppure il capitale rivalutato con un interesse maggiore ma soggetto al rischio di perdita finanziaria, i risparmiatori non hanno dubbi e nella stragrande maggioranza mostrano di preferire la soluzione più sicura. In particolare in Italia ben il 76,8% degli interpellati si

è dichiarato a favore di una garanzia sul capitale con un ritorno finanziario medio annuo tra lo 0 e l’1,75 per cento. E anche coloro (il 23,2%) che puntano a ottenere un rendimento maggiore dei propri risparmi (3% annuo nell’arco dei 20 anni) sono disposti a sopportare solo il rischio di un limitata perdita finanziaria (non eccedente il 2% annuo). Come abbiamo visto, la garanzia di un risultato certo rappresenta un requisito sempre più importante per i risparmiatori. Tuttavia, nel contesto attuale di bassi tassi d’interesse, se non negativi come sta avvenendo per i tassi privi di rischio (cfr. la figura seguente che riporta i tassi privi di rischio periodicamente pubblicati dall’EIOPA, l’autorità di vigilanza europea sul settore assicurativo e sui fondi pensione) e per molti titoli di Stato, offrire quella garanzia è sempre più sfidante per i provider tradizionalmente abituati a darla: gli assicuratori.

Nella prassi di mercato sperimentata in Italia negli ultimi decenni la garanzia sul capitale, e anche quella di un rendimento minimo, veniva assicurata investendo in titoli di Stato buona parte dei versamenti degli assicurati. Alla scadenza di quei titoli i capitali venivano liberati e gli assicuratori erano in grado di onorare i loro impegni. Ma perché questo modello funzioni è necessario un contesto di tassi d’interesse positivi, il contrario di quanto sta accadendo. Da qualche tempo la curva europea dei tassi d’interesse privi di rischio è negativa anche su durate medio-lunghe. Secondo le regole prudenziali del settore assicurativo (Solvency

II) le compagnie, nel calcolo delle riserve da detenere, debbono attualizzare a quei tassi i capitali che in futuro dovranno corrispondere agli assicurati. Ma se il risk-free è negativo, in pratica, devono avere in cassa più di quello che dovranno pagare agli assicurati. Certo, se lo scenario dei tassi dovesse cambiare, una parte di quelle riserve verrebbe liberata, ma intanto quel vincolo sta operando in modo sempre più stringente e mette a repentaglio la possibilità stessa di offrire garanzie. Se all’inizio del secolo le polizze garantite offrivano ancora un rendimento minimo annuo dei 2-3%, oggi gli assicuratori non riescono ad andare al di là della garanzia del solo capitale investito, spesso al lordo dei costi diretti che

gravano sulle polizze. Che fare?

Imprese di assicurazione e regolatori sono assieme al lavoro per trovare soluzioni praticabili. Un primo risultato di queste riflessioni è stato nel 2018 un provvedimento dell’Ivass (n. 68/2018) che ha consentito, ma soltanto per le nuove polizze, di accantonare le plusvalenze realizzate sui titoli e di rilasciarle agli assicurati un po’ per volta. Tuttavia, allo stato, questa soluzione non opera nei confronti dei contratti in essere e si sta discutendo se allargare lo strumento, con la salvaguardia dei diritti attribuibili alle diverse classi di sottoscrittori e lasciando comunque libertà di scelta.

Un’altra soluzione, anch’essa oggetto di confronto tra compagnie e authority, va nella direzione di non garantire una prestazione prestabilita in caso di riscatto anticipato delle polizze che attualmente, nelle prassi di mercato, può anche essere superiore al valore dei titoli in gestione. Se il riscatto fosse invece pari al valore di mercato dei titoli, offrire una garanzia solo alla scadenza del contratto o in caso di decesso risulterebbe più praticabile per gli assicuratori. E questi ultimi potrebbero avvantaggiarsi rispetto ai requisiti di capitale richiesti dalle regole prudenziali previste da Solvency II. In caso di prodotti previdenziali, una simile prospettiva è anche favorita dalla disciplina di settore, che impedisce di richiedere indietro i risparmi prima del tempo, se non per limitate eccezioni (gravi operazioni, perdita dell’impiego, acquisto della prima casa per sé o per i figli).

In un simile scenario, le forme garantite di previdenza complementare potrebbero seguire la stessa traiettoria che ne ha caratterizzato l’evoluzione in altri Paesi (ad esempio in Giappone), prevedendo che la garanzia operi al termine del periodo di accumulo o, nel durante, per assicurare altre forme di tutela da eventi avversi (ad esempio in materia di salute).

All’estero, in altri contesti regolamentari, i provider di prodotti previdenziali garantiti – si tratta quasi sempre di fondi pensione a prestazione garantita, che la normativa italiana non consente più di costituire dalla riforma del ’93 – utilizzano derivati finanziari, in misura molto maggiore di quanto avviene in Italia, con l’obiettivo di mantenere stabili nel tempo le performance dei fondi. Si investe in azioni e contemporaneamente si copre quella posizione

vendendo un future. Oppure si sottoscrive un contratto swap puntando su un rialzo o, viceversa, su un’ulteriore caduta dei tassi. Lo strumentario a disposizione degli investitori istituzionali è assai ampio, ma naturalmente occorre grande competenza per utilizzarlo in modo appropriato.

Fonte: ANIA