La raccolta mondiale nel cyber risk è stata di circa 8,6 miliardi di dollari, con i primi 20 gruppi del settore che rappresentano quasi il 77% di questo valore, secondo la classifica di Insuramore

Insuramore ha stilato una classifica globale dei gruppi di assicuratori in base ai premi diretti lordi sottoscritti (GDPW) nel 2021.

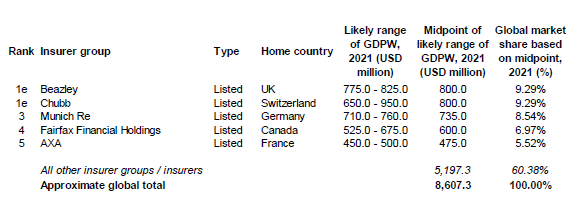

Questa analisi indica che il GDPW per l’assicurazione cyber può essere stimato a livello globale in circa 8,61 miliardi di dollari nel 2021, che salgono a quasi 9 miliardi di dollari se si includono anche gli assicuratori captive, e con i soli Stati Uniti che potrebbero rappresentare oltre la metà del totale. Per quanto riguarda la struttura competitiva del mercato, si evince che i primi 20 gruppi per questo ramo rappresentano probabilmente quasi il 77% dei premi a livello mondiale e i primi 100 gruppi oltre il 98%. Beazley e Chubb sono stati i leader del mercato globale per GDPW, seguiti da Munich Re, Fairfax Financial Holdings e AXA.

La natura relativamente nuova e specializzata della copertura cyber e la sua distribuzione geografica negli Stati Uniti ne fanno un settore più concentrato rispetto agli altri. Ad esempio, le percentuali equivalenti (nel 2020) per i primi 20 e 100 gruppi nel totale delle assicurazioni P&C commerciali a livello mondiale sono state rispettivamente del 40% e del 70%, mentre per le assicurazioni auto (motor) sono state rispettivamente del 47% e del 71%. Tuttavia, a causa degli elevati tassi di riassicurazione ceduta e, in misura minore, di cartolarizzazione dei rischi informatici, l’apparente concentrazione di GDPW è, ovviamente, solo un indicatore parziale della posizione finale dei rischi informatici assicurati.

Nel complesso, la ricerca ha stabilito che alla fine del 2021 oltre 180 gruppi assicurativi sottoscrivevano direttamente i cyber risk, tra cui oltre la metà dei primi 250 gruppi mondiali per GDPW totale P&C (danni). Diversi gruppi assicurativi importanti, che non sottoscrivevano direttamente i rischi informatici, hanno agito come partner di distribuzione. Ad esempio, a maggio 2022, Progressive (ottavo posto a livello mondiale per PIL totale P&C) offriva coperture da CyberPolicy, nome commerciale di CoverHound, un intermediario, mentre MATMUT (una delle maggiori mutue assicuratrici in Francia) aveva un’offerta white-labelled sostenuta da Chubb.

I trend cyber risk del 2022

Nel corso del 2022, al di là della pura domanda di capacità aggiuntiva in questa categoria di rischio, è probabile che il numero di gruppi assicurativi che sottoscrivono coperture cyber aumenti per diversi motivi:

– la domanda e la penetrazione dell’assicurazione cyber potrebbero aumentare nei Paesi in cui è ancora relativamente poco sviluppata, come la regione Asia-Pacifico, attirando così nuovi operatori sul mercato locale;

– esiste la possibilità di commercializzare più attivamente la copertura cyber presso i clienti privati, magari su base integrata all’interno di un’assicurazione sulla casa o di un software di sicurezza informatica, oppure come integrazione di carte di credito o conti bancari di fascia alta, o ancora come benefit per i dipendenti;

– diverse MGA focalizzate sulla cyber-assicurazione (ad esempio, Coalition, Cowbell Cyber, Resilience) hanno creato i propri vettori con l’obiettivo di trattenere potenzialmente una parte del rischio, unendosi ad altre MGA (ad esempio, CFC Group) che hanno già compiuto questo passo.

D’altra parte, cercare di prevedere con precisione la crescita del mercato assicurativo globale del cyber oltre il prossimo anno o due è problematico, poiché è improbabile che la crescita esplosiva registrata nel 2021 e nella prima metà del 2022 sia sostenibile. Ciononostante, sembra certo che il mercato rimarrà su una forte traiettoria ascendente.