Si è svolta mercoledì la prima conferenza ministeriale Italia-Africa in cui si è discusso su opportunità e problematiche legate al continente subsahariano.

La parabola del miracolo economico africano è da considerarsi effettivamente in discussione? SACE ritiene di no e fa il punto sulla situazione economica dei paesi africani.

Nel 2015 l’Africa Subsahariana ha segnato un record, purtroppo negativo: il Pil della regione è cresciuto del 3,4%, il ritmo più basso registrato dal 2000. Anche nel 2009, anno di recessione globale, il subcontinente era riuscito a fare meglio. E le ultime previsioni per l’anno in corso lasciano poco spazio all’ottimismo e si orientano su un ulteriore rallentamento dell’attività economica, intorno al 3%, in attesa della ripresa a partire dal 2017-18.

A preoccupare non è solo la minore velocità economica (e i suoi effetti sulla dinamica del PIL pro-capite), quanto un peggioramento generalizzato del quadro macroeconomico, in particolare in quei paesi più dipendenti dallo sfruttamento delle materie prime. Calo dell’export e minori entrate fiscali, riserve valutarie impoverite e pressioni sulle monete nazionali: un mix di difficoltà, tra loro correlate, che ha riacceso l’allerta sui vecchi “spauracchi” tipici del continente, come l’insostenibilità del debito estero. Negli ultimi anni numerosi paesi hanno accumulato nuovo debito, anche a condizioni meno agevolate rispetto al passato perché contratto sul mercato dei capitali internazionali (attraverso emissioni di Eurobond) o su base bilaterale (tramite accordi con Paesi asiatici).

Non siamo certamente ai livelli pre-2000, con diversi paesi a rischio di insolvenza; è indubbio però che siano aumentate le difficoltà a onorare le scadenze sul debito estero, complice il deprezzamento delle valute nazionali.

Sace evidenzia tre effetti negativi sull’attività degli esportatori e investitori italiani nell’area Subsahariana:

• In caso di accordi commerciali o partnership finanziarie non ancora siglati, ci si può imbattere in rallentamenti o rinvii delle negoziazioni, sia con il settore pubblico (ministeri del governo o società pubbliche) che con controparti private (banche e imprese), soprattutto nel caso di settori non strategici.

• Se i contratti sono già in essere, l’attenzione va posta sulle maggiori difficoltà nell’onorare i pagamenti da parte dei clienti africani, tenuto conto del peggioramento economico e della minore disponibilità di valuta forte.

• La carenza valutaria ha effetti anche sull’attività propria degli investitori italiani, che possono registrare ritardi e impossibilità nei processi di convertibilità e trasferimento dei propri profitti all’estero.

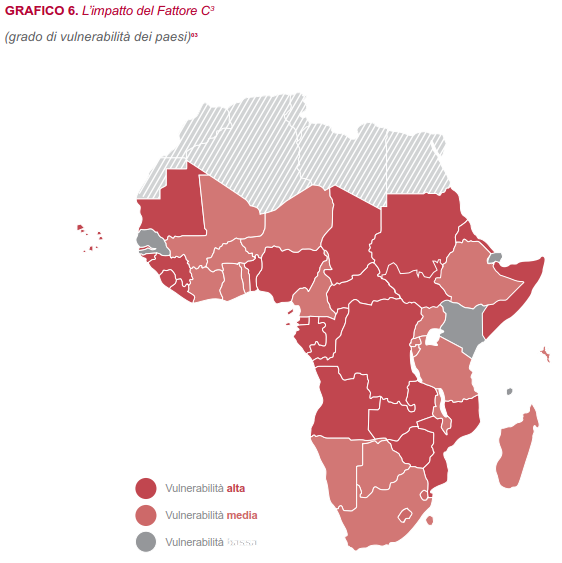

Possono apparire quindi fondate le tesi recenti sulla fine del miracolo economico africano e i timori degli operatori nel continuare a vedere nel subcontinente africano la nuova frontiera del business? Sace ritene che queste due conclusioni abbiano sì un fondo di verità, ma debbano essere circostanziate. Non tutti e 49 i paesi Subsahariani vivono infatti le medesime criticità: una chiave di lettura può aiutare a distinguere i mercati più a rischio da quelli più sicuri.

I rischi non devono compromettere la ricerca di opportunità in questi paesi: una accorta strategia di internazionalizzazione e alcuni suggerimenti possono essere utili a mitigare queste criticità e continuare ad operare con profitto nella regione.

Le difficoltà dell’Africa Subsahariana possono essere ricondotte a tre elementi, tra loro fortemente correlati: le Commodity, la Cina e i Capitali esteri. Li possiamo accomunare sotto il titolo di Fattore C3, non solo sfruttando la comune lettera iniziale ma anche per richiamare l’accezione fortunosa che tali fattori hanno giocato nel recente passato. E che nel presente e per il prossimo futuro si rivelano, al contrario, elementi di criticità.

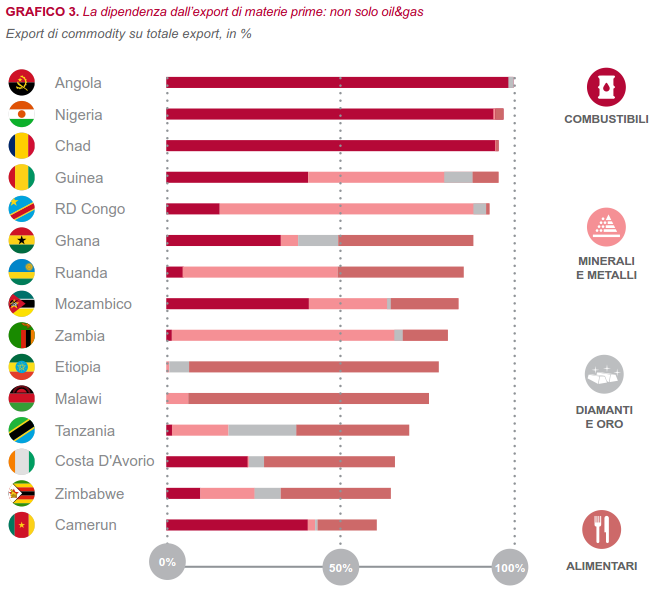

Innanzitutto le commodity, se si pensa che circa i due terzi dell’export totale della regione è riconducibile alle risorse energetiche e minerarie e ai metalli, rispetto al 16% di beni manufatti e al 10% di prodotti agricoli. Gli eccessi di offerta, le incertezze sulla domanda dei principali mercati emergenti e un dollaro più forte continuano a spingere al ribasso i prezzi delle materie prime. E a pagarne le ripercussioni sono soprattutto i Paesi africani esportatori di oil&gas, in particolare la Nigeria e l’Angola, anche a causa degli effetti negativi delle restrizioni valutarie sull’attività del settore privato; senza dimenticare altre economie petrolifere in difficoltà, come la Repubblica del Congo, il Gabon e la Guinea Equatoriale. Inoltre anche altri paesi in Africa australe (ad esempio Botswana, Sudafrica e Zambia) e in Africa Occidentale (Guinea, Liberia, Sierra Leone) hanno dovuto fare i conti con il deterioramento dei prezzi delle risorse minerarie non energetiche da loro esportate, come ferro, rame, diamanti e platino.

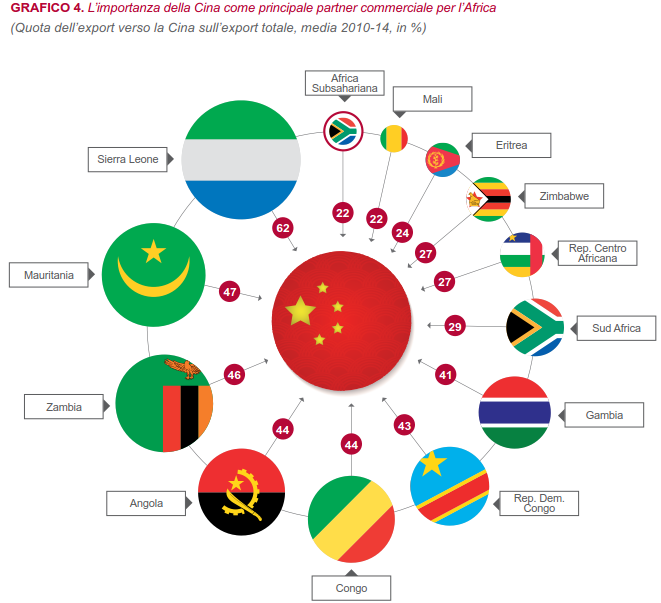

Il secondo fattore è la Cina, un attore importante per le sorti economiche dell’Africa Subsahariana: già dal 2011 la Cina è divenuta il primo partner commerciale della regione e gli scambi commerciali sino-africani valgono oggi circa 200 miliardi di dollari, un livello paragonabile all’interscambio tra Africa Subsahariana e Unione Europea e quattro volte circa quello con gli Stati Uniti. Da questi numeri emergono chiaramente le potenziali

ripercussioni del rallentamento cinese sulla crescita africana. La spinta di Pechino su una crescita interna più legata a consumi e servizi si è infatti tradotta in un calo dell’import dal subcontinente africano, in particolare di risorse energetiche e minerarie. Soffrono quelle economie che si trovano, per scelta o necessità, a dipendere per gran parte delle loro vendite dal mercato cinese, con quote anche superiori al 40% dell’export nazionale,

come l’Angola, la Sierra Leone, la Mauritania, lo Zambia o la Repubblica Democratica del Congo.

Ultimo, ma non per importanza, il fattore Capitali esteri. Negli anni passati, la ricchezza di materie prime e rendimenti finanziari positivi avevano attratto in Africa Subsahariana le grandi multinazionali e gli investitori internazionali. Oggi, nel quadro di bassi prezzi delle commodity e di un graduale rafforzamento del dollaro, i flussi dei capitali internazionali verso l’Africa Subsahariana sono progressivamente in diminuzione.

Tra le spiegazioni, una minore propensione delle banche europee all’attività di credito nella regione, ma anche un calo delle emissioni di Eurobond da parte dei Paesi africani, scese a 9,2 miliardi di dollari rispetto ai 12,9 miliardi di dollari del 2014. Il numero di emissioni è diminuito in seguito a condizioni diventate più costose, in alcuni casi quasi proibitive: gli spread sui rendimenti sono arrivati a superare il 9% (come nel caso dello Zambia a luglio 2015 e dell’Angola a novembre 2015) se non addirittura il 10% (Ghana, a ottobre 2015). Il mercato dei capitali internazionali sconta quindi un rischio maggiore che i Paesi africani non onorino le proprie obbligazioni, come emerge anche dalle recenti notizie sul caso Ematum in Mozambico. Non è un caso se dall’inizio del 2016 non ci siano state nuove emissioni di Eurobond da parte di paesi dell’area Subsahariana.

Il rallentamento economico dell’Africa Subsahariana ha impattato anche sull’attività commerciale delle nostre imprese nella regione. Nel 2015 l’export italiano verso l’area si è fermato a 5,7 miliardi di euro, in calo del 7,9% rispetto all’anno precedente. Questo dato negativo è particolarmente significativo perché arriva dopo il record storico registrato nel 2014 e soprattutto perché si tratta della prima battuta di arresto dopo l’ultima crisi

economica del continente nel biennio 2009-10. Le nostre previsioni indicano per il 2016 un’ulteriore flessione dell’export italiano verso l’area, seppure più attenuata.

I mercati africani che registrano un calo più evidente della domanda di beni italiani sono quelli caratterizzati da un elevato Fattore C3. Possiamo citare i cali tra il 25 e il 40% dell’export italiano, in particolare di beni di investimento, verso le economie africane più legate al petrolio, come la Nigeria, l’Angola e la Repubblica del Congo. Ma è anche interessante notare come a un Fattore C3 più basso corrisponda anche un export italiano in forte incremento. Nel 2015 crescono infatti a doppia cifra le nostre vendite verso quelle economie meno dipendenti dai tre fattori, come ad esempio la Costa d’Avorio (che con un +59% diventa il terzo mercato di destinazione nell’intera Africa Subsahariana), il Kenia e il Senegal.

Questo secondo gruppo di paesi rappresenta oggi un nuovo volàno per la crescita africana, meno dipendente da fattori esterni al continente. Sono i nuovi mercati di opportunità che le società italiane devono puntare a presidiare, anche per compensare il calo delle vendite nelle economie più grandi. Senza tuttavia dimenticare che queste economie emergenti, benché meno legate al Fattore C3, presentano criticità interne da non sottovalutare.

Per questo motivo diventa imprescindibile dotarsi di una accorta strategia di internazionalizzazione per cogliere le opportunità offerte dai mercati africani, anche quando le cose vanno apparentemente bene. Possono quindi essere utili alcuni suggerimenti, tra cui:

1. avvalersi di servizi di advisory. Una conoscenza approfondita delle controparti e del mercato estero in cui si opera è fondamentale, sia per carpire la strategicità di un progetto (evitando quindi di perdere tempo su operazioni commerciali che diventano non più perseguibili in caso di difficoltà economica dell’acquirente) sia per valutare l’impatto delle difficoltà operative nell’area (ad esempio nel settore della logistica e dei canali di

distribuzione, nei quali la maggior parte dei paesi africani è spesso carente). Ultimo, non per importanza, un servizio di advisory può contribuire a creare i presupposti per un’azione di “filiera” all’estero, con l’obiettivo di superare lo “spezzatino” delle singole forniture (poco appetibile per chi vuole comprare dall’Italia un progetto unico e integrato).

2. accompagnare la proposta commerciale con un’offerta finanziaria che alleggerisca l’onere di ripagamento per il cliente estero. Negli ultimi mesi diversi Paesi africani hanno aumentato il costo del denaro per fronteggiare l’inflazione e attirare capitali esteri, ma nel contempo hanno reso più oneroso per le imprese locali indebitarsi per ripagare le forniture dall’estero. Proporre una dilazione di pagamento in più anni è un modo per “finanziare” il cliente estero a condizioni più economiche rispetto a quelle esistenti sul suo mercato

locale.

3. dotarsi di strumenti di mitigazione o di copertura dal rischio di mancato pagamento. Il rallentamento delle economie africane crea inevitabili conseguenze sulla solvibilità sia del settore pubblico che privato.

Anche l’adozione di restrizioni valutarie da parte delle autorità monetarie locali può compromettere l’accesso alla valuta forte per ripagare le forniture estere delle imprese e delle banche locali, di fatto sfociando in un mancato incasso per l’impresa italiana. Senza dimenticare l’opportunità di una copertura dai rischi di natura prettamente politica, quali ad esempio atti di esproprio o di violenza politica, eventi che restano ancora verosimili in diversi Paesi della regione africana.

Nonostante le difficoltà che la maggior parte dei paesi dell’Africa Subsahariana sta sperimentando, non siamo al capolinea del miracolo economico africano. Il boom delle commodity si è arrestato; la Cina esercita una funzione di traino minore per la crescita africana; i capitali esteri possono riorientarsi verso i rendimenti nuovamente offerti

dai porti sicuri. Ma l’Africa Subsahariana è ormai una realtà economica che non vale la pena trascurare. La sua popolazione è di 1,2 miliardi di persone e secondo le proiezioni delle Nazioni Unite, nel 2050 una persona su quattro vivrà nel subcontinente. Anche nei prossimi anni Sudafrica, Nigeria e Angola continueranno da sole a rappresentare oltre il 50% dell’export totale italiano nell’area, ma l’atteso rafforzamento delle altre economie

africane emergenti, in particolare di quelle meno legate al Fattore C3, e la sempre aggiore proattività degli operatori italiani in questa regione sono i presupposti per la prosecuzione del miracolo economico africano.