di Francesco Sottile

Un recente studio condotto da Ernst & Young su un campione di 227 operatori del settore finanziario (wealth manager, private banker, asset manager, gestori patrimoniali alternativi e hedge funds) di tutto il mondo ha rilevato come l’intelligenza artificiale, ma soprattutto l’intelligenza artificiale generativa (GenAi) può fornire un contributo prezioso per wealth e asset manager.

I dati che emergono sono piuttosto chiari e mostrano un utilizzo sempre crescente di tale tecnologia: l’84% degli operatori intervistati infatti sta già investendo in GenAi o sta pianificando di farlo (su tutti private banker e hedge fund), mentre il 14% del wealth & asset manager si prepara a lanciare o ha già implementato l’intelligenza artificiale generativa.

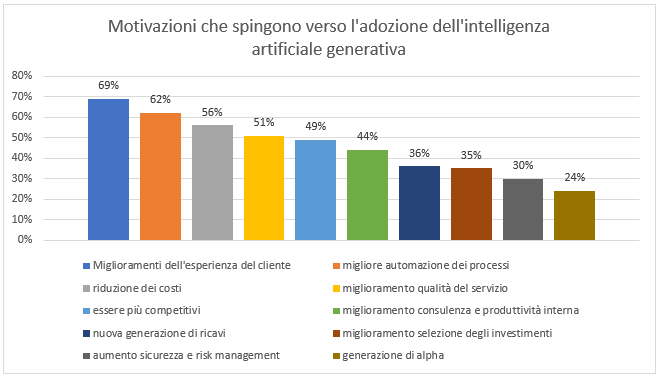

Fra le motivazioni principali che spingono gli operatori del settore a ricorrere alla tecnologia dell’intelligenza artificiale generativa troviamo in primo luogo il miglioramento dell’esperienza del cliente (69%), seguita da una migliore automazione dei processi (62%) e da una riduzione dei costi (56%).

Questo il commento di Giovanni Andrea Incarnato, Italy Wealth & Asset Manager industry leader di EY: “Il miglioramento dell’esperienza del cliente, l’automazione delle attività e la riduzione dei costi sono i principali driver degli investimenti in GenAi, in particolare perché l’intelligenza artificiale ma soprattutto la GenAi possono avvicinare ancora di più il cliente finale – sia che si tratti di soggetti istituzionali, sia di investitori retail – soprattutto in quei contesti come quello italiano dove non è ancora stata raggiunta una vera maturità nei servizi di consulenza. Con l’intelligenza artificiale si possono svolgere meglio anche certe attività che il cliente gestisce in autonomia, come interrogare i dati e capire meglio le caratteristiche dei prodotti. Accedendo a maggiori informazioni, gli investitori sono più edotti e quindi più consapevoli anche per quanto riguarda i propri bisogni e quindi per il cliente italiano è anche un’opportunità per recuperare quel gap in termini di educazione finanziaria rispetto alla clientela europea e statunitense, decisamente più avvezza al mondo degli investimenti e quindi più in grado di capire le caratteristiche dei prodotti ma anche di fare più richieste alla controparte”.

© Riproduzione riservata