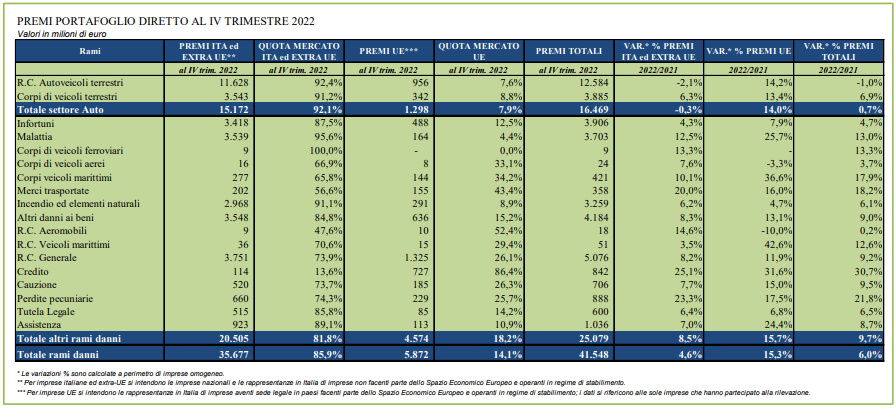

Alla fine del 2022 i premi totali danni (portafoglio diretto italiano) sono cresciuti a 41,5 mld, in aumento del 6,0% rispetto alla fine del IV trimestre del 2021, quando il settore registrava una crescita del 2,8%.

Si tratta – riporta ANIA in una statistica – dell’ottava variazione trimestrale positiva

consecutiva che ha portato la raccolta premi a superare per la prima volta i 40 miliardi alla fine dell’anno.

L’aumento del totale dei premi danni rilevato alla fine del mese di dicembre 2022 è ascrivibile, in particolare, allo sviluppo del settore Non-Auto che registra una variazione positiva di quasi il 10%; in crescita (+0,7%) i premi del settore Auto per effetto essenzialmente dell’aumento dei premi del ramo Corpi veicoli terrestri (+7%) mentre il ramo R.C. Auto ha registrato un’ulteriore riduzione dei premi dell’1,0%.

Nel comparto Auto alla fine del mese di dicembre si è rilevata un’ulteriore diminuzione dei premi nel ramo R.C. Auto (-1,0%) mentre si è confermato l’andamento positivo (+6,9%) del ramo Corpi veicoli terrestri. La contrazione del ramo R.C. Auto è l’effetto combinato di un ulteriore e progressivo calo dei premi medi che in base alle stime associative diminuiscono nel 2022 del 2,4% e di un aumento del parco di veicoli assicurati dell’1%. La diminuzione del premio medio è coerente con quanto viene rilevato dall’ISTAT anche se in questo caso i valori sono assimilabili ai cosiddetti prezzi di listino e non corrispondono ai premi effettivamente pagati dagli assicurati. Nel 2022 la variazione media dell’ISTAT a 12 mesi relativa ai premi R.C. Auto risultava in riduzione e pari a -0,7%.

Il ramo Corpi veicoli terrestri (ossia le garanzie incendio/furto, kasko dei veicoli), con 3.885 mln di raccolta premi a fine dicembre 2022, è cresciuto del 6,9% rispetto all’anno precedente, in modo più sostenuto rispetto a quanto rilevato alla fine di settembre (+5,1%) ma in rallentamento rispetto alla crescita (+7,6%) che si registrava a fine 2021.

Gli altri rami danni sono stati positivamente influenzati dal recupero della produzione nazionale e da una forte espansione dei consumi delle famiglie, anche se nell’ultimo trimestre osservato i premi hanno registrato un rallentamento rispetto a quanto si era osservato nei primi nove mesi dell’anno.

La crescita complessiva di questo comparto è stata del 9,7% (era +11,6% alla fine di settembre). Hanno contribuito alla crescita tutti i rami assicurativi: Infortuni e Malattia, con un volume premi rispettivamente di circa 3,9 mld e 3,7 mld, sono cresciuti rispettivamente del 4,7% e del 13,0%, il ramo Incendio con 3,3 mld del 6,1%, il ramo Altri danni ai beni con circa 4,2 mld del 9,0% e infine il ramo R.C. generale con una crescita del 9,2% e un volume (il più elevato tra gli altri rami danni) di poco più di 5 mld. Anche se con un peso contenuto sul totale del business danni non auto, si evidenzia la crescita dei rami credito (+30,7%) e cauzione (+9,5%). In particolare, ha contribuito allo sviluppo dei premi del ramo cauzioni la spinta propulsiva che il PNRR ha dato al settore degli appalti mentre per il ramo credito la crescita dei premi potrebbe essere legata ad un’accresciuta avversione al rischio da parte delle micro/piccole e medie imprese come conseguenza delle difficoltà sperimentate durante la pandemia.

Le sole rappresentanze di imprese con sede legale nei paesi europei nel corso del 2022 hanno contabilizzato premi per 5,9 miliardi, in aumento del 15,3% rispetto a quanto rilevato nel 2021. Il peso percentuale dei premi contabilizzati dalle rappresentanze di imprese europee rispetto al totale è stato del 14,1%; in particolare, nel settore Auto il peso è stato del 7,9% mentre negli altri rami danni del 18,2%. Per alcuni rami tale quota è stata superiore al 40%: Merci trasportate (43,4%), R.C. aeromobili (52,4%) e Credito, per il quale l’incidenza di tali imprese arriva a oltre l’86%. Resta invece particolarmente ridotta e inferiore al 10% nei rami Corpi veicoli ferroviari dove è assente, nel Malattia (4,4%), nella R.C. Auto (7,6%), nei Corpi veicoli terrestri (8,8%) e nell’incendio (8,9%). La raccolta del settore Auto è risultata in aumento del 14,0% (era circa +17% a fine 2021). Sono cresciuti sia i premi della R.C. Auto (+14,2%), in controtendenza con le imprese nazionali, sia quelli del ramo Corpi veicoli terrestri che si sono incrementati del 13,4%. I premi del comparto non auto sono aumentati di quasi il 16%. In particolare, il ramo R.C. Generale, la cui raccolta da parte di imprese rappresentanze costituisce circa un quarto del totale settore (1.325 milioni), ha registrato alla fine del mese di dicembre 2022 un aumento di circa il 12%. Tra i rami più rappresentativi che contabilizzano oltre 400 milioni si è registrato l’aumento del ramo Infortuni (488 mln, +7,9%), del ramo Altri danni ai beni (636 mln, +13,1%) e del ramo Credito (727 mln, +31,6%).

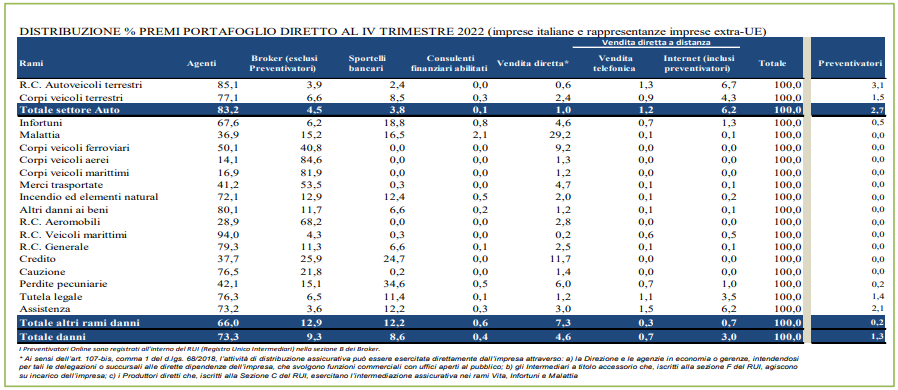

Relativamente alle imprese italiane ed extra U.E., la principale forma di intermediazione in termini di market share si conferma essere il canale agenziale (73,3%), in lieve calo rispetto a quanto rilevato alla fine del 2021 (74,0%). In particolare, i rami nei quali il canale agenziale risulta più sviluppato sono R.C. Veicoli marittimi (94,0%), R.C. Auto (85,1%), Altri danni ai beni (80,1%), R.C. Generale (79,3%), Cauzione (76,5%), Tutela legale (76,3%) e Assistenza (73,2%). Volumi di business molto ridotti per gli agenti si riscontrano invece nei rami Corpi veicoli aerei (14,1%), Corpi veicoli marittimi (16,9%) e R.C. Aeromobili (28,9%) nei quali è molto forte la presenza dei broker con quote di mercato rispettivamente pari a 84,6%, 81,9%, 68,2%.

I broker rappresentano il secondo canale di distribuzione dei premi danni con una quota pari a 9,3%. Oltre a quelli già menzionati, i rami in cui l’intermediazione dei broker è molto rilevante sono il ramo Merci trasportate (53,5%), Corpi veicoli ferroviari (40,8%), Credito (25,9%), Cauzione (21,8%). Va evidenziato, comunque, che la quota di mercato dei broker è sottostimata, in quanto non considera una parte importante di premi (stimata per il totale danni, nel 2021, in 23,1 punti percentuali) che tali intermediari raccolgono ma che presentano alle agenzie e non direttamente alle imprese. Assumendo che questa incidenza sia applicabile anche per il 2022, la quota degli agenti per il totale settore danni scenderebbe a 50,2% mentre quella dei broker salirebbe a 32,4%.

Gli sportelli bancari con una quota di mercato dell’8,6% (7,8% alla fine 2021), continuano a rappresentare un canale di distribuzione in crescita (alla fine di settembre 2022 erano diventati temporaneamente e per la prima volta il secondo canale di distribuzione del settore danni); sono stati maggiormente coinvolti nella commercializzazione dei premi del ramo Perdite pecuniarie (34,6%) e Infortuni (18,8%). Rivestono tuttavia un ruolo importante (e in crescita) anche nei rami Malattia (16,5%), Incendio (12,4%), Assistenza (12,2%) e Tutela legale (11,4%).

La vendita diretta nel suo complesso (comprensiva della vendita a distanza, telefonica e Internet) a fine dicembre 2022 registra un’incidenza dell’8,3% (in calo rispetto all’8,8% di fine 2021). Facendo riferimento alle singole modalità di distribuzione della vendita diretta, risulta che le agenzie in economia, gli intermediari a titolo accessorio che operano su incarico dell’impresa e i produttori diretti, pesano per il 4,6% (4,7% un anno prima), mentre per il 3,0% il canale internet (3,2% nello 2021); la quota relativa ai premi veicolati attraverso i preventivatori online risulta stabile e pari all’1,3%; in particolare nel settore Auto tale quota è pari al 2,7% mentre più bassa e pari allo 0,2% è quella relativa agli altri rami danni. In particolare, i rami in cui, anche se marginalmente, si fa ricorso da parte degli assicurati all’utilizzo di preventivatori online sono l’Assistenza (2,1%), la Tutela legale (1,4%), gli Infortuni (0,5%) e le Perdite pecuniarie (0,2%).

Relativamente alle rappresentanze di imprese U.E. i principali canali di distribuzione sono stati gli agenti e i broker con una quota rispettivamente pari a 46,6%e a 43,7%. In particolare, nel settore Auto è quello agenziale il canale distributivo più utilizzato, con una quota del 74,1%, mentre negli altri rami danni è risultato essere quello dei broker (52,2%). Gli sportelli bancari sono il terzo canale di vendita con una quota del 5,5% (3,6% nel settore auto e 6,0% nei restanti rami). Risulta nel complesso pari a 3,0% la quota della vendita diretta.