di Maria Elisa Scipioni.

Nel nostro Paese gli Enti pubblici preposti a fornire forme di tutele al rischio di invalidità per i lavoratori autonomi o subordinati si differenziano a seconda che l’evento invalidante sia riconducibile all’attività lavorativa o meno. In particolare spetta all’Istituto di Previdenza Sociale la tutela dei lavoratori invalidi per cause extra-lavoro, mentre all’assicurazione infortuni sul lavoro (INAIL) nel caso l’invalidità derivi da infortunio o malattia professionale.

Con il termine “pensione di invalidità” si è soliti intendere genericamente, nell’uso comune, la sola prestazione erogata dall’INPS a favore del lavoratore per il quale sopraggiunge uno stato invalidante tale da ridurre totalmente o parzialmente la capacità lavorativa. Nella realtà, a seconda del grado di invalidità accertato, l’Istituto Nazionale della Previdenza Sociale eroga una serie di prestazioni di natura assistenziale, economiche e non, che prescindono dalla sussistenza del rapporto assicurativo quali l’assegno di invalidità civile, pensione di inabilità civile, l’assegno di accompagnamento e l’indennità di frequenza; e una serie di prestazioni previdenziali che, a differenza delle prime, sono riconosciute sulla base dell’iscrizione e del versamento di contribuzione in un fondo pensione dell’Assicurazione Generale Obbligatoria, come l’assegno ordinario di invalidità e la pensione di inabilità. Ciascuna di esse presenta delle precise caratteristiche e talvolta non sono cumulabili tra loro. Vediamo nel dettaglio cos’è l’assegno ordinario di invalidità, a chi spetta e come viene calcolato.

Riportiamo di seguito una tavola sinottica di riepilogo dei requisiti minimi, con relative eccezioni, divise per categoria lavorativa:

In linea generale, per i lavoratori autonomi e dipendenti il requisito contributivo necessario per il conseguimento al diritto delle pensioni di invalidità è perfezionato al raggiungimento di almeno 5 anni di contribuzione, di cui almeno 3 nel quinquennio precedente alla data della domanda di assegno. Dal computo del quinquennio però sono da escludersi i periodi:

- di malattia certificati da un ente mutualistico o ospedaliero;

- di iscrizione a forme di previdenza sostitutive, esonerative o esclusive dell’AGO nel caso in cui non diano luogo a pensione o a trasferimento della contribuzione;

- occorsi per il recupero della contribuzione obbligatoria omessa;

- di lavoro svolto in Paesi esteri non legati all’Italia da convenzioni in materia di sicurezza sociale.

La neutralizzazione di questi periodi comporta che l’arco temporale per la determinazione del quinquennio lavorativo e l’individuazione del triennio di contribuzione necessaria per il perfezionamento del requisito va retrodatato per un lasso di tempo corrispondente al periodo neutro.

Tuttavia, nel caso in cui l’assegno venga a cessare, i periodi di godimento durante i quali non sia stata prestata attività lavorativa sono utili ai fini del perfezionamento dei requisiti di contribuzione per il diritto alla pensione di vecchiaia, non per quella anticipata, ma non sono computabili per la determinazione della misura. Tale agevolazione è comunque attribuibile solo ai lavoratori dipendenti e non a quelli autonomi.

Inoltre, l’assegno di invalidità è reversibile soltanto qualora il decesso del titolare avvenga dopo la trasformazione dell’assegno in pensione di vecchiaia, in questo caso il riferimento della pensione ai superstiti non è l’assegno di invalidità, ma la pensione di vecchiaia.

Di fatto, una volta raggiunti i requisiti per il conseguimento della pensione di vecchiaia, l’assegno ordinario di invalidità viene trasformato d’ufficio in pensione di vecchiaia purché sia cessata l’attività di lavoro dipendente. Quindi, un lavoratore che raggiunge i 66 anni e 7 mesi e che possa far valere almeno 20 anni di contribuzione vedrà trasformare d’ufficio il suo assegno in trattamento per vecchiaia.

La misura dell’assegno

La pensione di invalidità è calcolata con le stesse modalità delle più note pensioni di vecchiaia e anzianità.

Pertanto, il sistema di calcolo è misto qualora vi sia contribuzione antecedente il 1996, secondo quanto prevedono le regole generali: retributivo fino al 2011, nel caso in cui vi erano almeno 18 anni di contributi al 31.12.1995 e contributivo per le quote successive; contributivo dal 01.01.1996, se vi erano meno di 18 anni di contributi al 31.12.1995. Per gli iscritti successivi al 1996 il calcolo è tutto contributivo. Per le quote di pensione calcolate con il sistema contributivo, qualora il lavoratore rimasto invalido abbia un’età inferiore ai 57 anni, si dovrà prendere a base il coefficiente di trasformazione corrispondente all’età appena indicata.

E’ perciò evidente che tale prestazione, se si è in possesso di pochi anni di contribuzione e di un’età giovane, possa risultare di importo piuttosto modesto.

Tuttavia, qualora l’assegno risulti inferiore al trattamento minimo delle singole gestioni, potrà essere integrato al trattamento minimo. E’ bene comunque ricordare che lì integrazione non spetta nel caso in cui la prestazione è determinata interamente col sistema contributivo.

Integrazione al trattamento minimo

L’integrazione al trattamento minimo dell’assegno ordinario di invalidità segue regole diverse rispetto a quelle applicate per l’integrazione degli altri trattamenti. Nello specifico, l’importo dell’integrazione deve rispettare due limiti:

- non può essere superiore all’importo dell’assegno sociale ( 453 euro/mese, 2018);

- l’importo complessivo della pensione, comprensivo dell’integrazione, non può in ogni caso superare il trattamento minimo (507,46 euro/mese, 2018).

Questo perché l’art. 1 della L. 222/1984 prevede che la prestazione, qualora sia liquidata in misura inferiore al trattamento minimo della gestione corrispondente, deve essere integrata, nel limite massimo del trattamento minimo, da un importo pari a quello dell’assegno sociale.

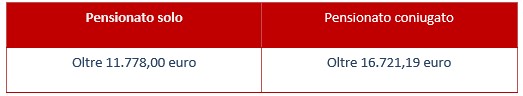

L’integrazione spetta qualora il titolare dell’assegno non possiede redditi propri o coniugali assoggettabili a IRPEF per un importo superiore ai seguenti limiti:

Non costituiscono reddito:

- la casa di proprietà dove si abita;

- tutti i redditi esenti da IRPEF;

- i redditi soggetti a ritenuta alla fonte;

- le pensioni di guerra

Va segnalato, inoltre, che nel reddito da considerare deve tenersi conto anche dell’importo dell’assegno di invalidità stesso, circostanza che rende più difficile ottenere l’agevolazione e non trova applicazione l’integrazione parziale, nel caso in cui il reddito del titolare supera il limite indicato.

Cumulo con i redditi di lavoro

L’assegno di invalidità è compatibile con lo svolgimento di un’attività lavorativa, dipendente o autonoma. Essendo la soglia di invalidità per il riconoscimento dell’assegno pari a 2/3 della capacità lavorativa, il beneficiario può continuare a lavorare e a percepire reddito contemporaneamente alla prestazione previdenziale. Tuttavia, qualora i redditi da lavoro superino delle determinate soglie, la prestazione viene ridotta secondo le seguenti proporzioni:

Inoltre, qualora il rateo dell’assegno rimanga, dopo tali riduzioni, superiore al trattamento minimo Inps, subisce un’ulteriore riduzione. Nello specifico, la quota dell’assegno eccedente il trattamento minimo viene decurtata del 50% se lavoratore dipendente o del 30%[1] se lavoratore autonomo purché l’assegno sia determinato con meno di 40 anni di contributi.

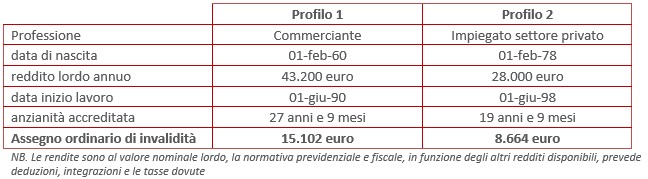

Prendiamo ad esempio due soggetti:

Profilo 1 – nel caso in cui un commerciante di 57 anni con un reddito lordo annuo di 43.200 euro rimanga invalido, l’assegno ordinario di invalidità sarà pari a 14.423 euro annui, calcolato sulla base dell’anzianità accreditata a oggi, 26 anni e 9 mesi.

Profilo 2 – nel caso in cui un impiegato del settore privato di 39 anni con un reddito lordo annuo di 28.000 euro rimanga invalido, l’assegno ordinario di invalidità sarà pari 8.232 euro annui, calcolato sulla base dell’anzianità accreditata a oggi, 18 anni e 9 mesi.

Ricordiamo che il livello minimo di invalidità affinché sia riconosciuta la prestazione da parte dell’ente previdenziale è pari al 66,67%, pertanto al di sotto di tale soglia non verrà erogata nessuna prestazione. Inoltre, come più volte ribadito, la normativa previdenziale e fiscale, in funzione degli altri redditi disponibili, prevede deduzioni, integrazioni e le tasse dovute.

[1] la trattenuta non può comunque superare il 30% del reddito di lavoro.