Un’analisi di Morningstar ha messo sotto la lente i fondi a cedola, che l’anno scorso hanno trainato la raccolta dell’intera industria del risparmio gestito. In particolare, Francesco Paganelli, fund analyst di Morningstar, ricorda che pochi anni fa i fondi a scadenza predefinita quasi non esistevano, mentre oggi costituiscono una delle tipologie più comprate dai risparmiatori italiani, tanto da rappresentare in alcuni casi la principale fonte di crescita degli attivi delle società di gestione, come emerge dai flussi di investimento.

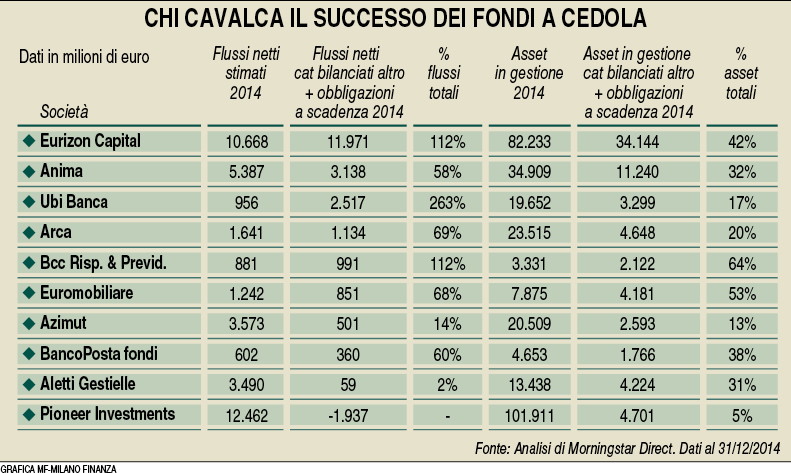

Una conferma arriva anche da Prometeia, che ha approfondito le caratteristiche dei prodotti che si sono segnalati per i maggiori volumi di raccolta netta, spiega Elisa Battistini nella newsletter Atlante di Prometeia. Nell’analisi effettuata nel primo semestre 2014 emerge che «la raccolta netta è ancora concentrata in prodotti che si prefiggono l’obiettivo di distribuire cedole oppure che si caratterizzano per una prevalenza di classi a distribuzione dei proventi, con flussi prossimi a 18 miliardi di euro», pari a metà della raccolta complessiva nel primo semestre del 2014, spiega Battistini. «L’offerta di prodotti a cedola e/o distribuzione dei proventi è prevalentemente riconducibile al canale bancario e la raccolta netta in fondi a cedola nel primo semestre del 2014 è riconducibile per il 68% a prodotti classificati come flessibili e per il 15% a obbligazionari misti e bilanciati». Si tratta nella maggioranza dei casi di fondi che prevedono una scadenza e una finestra di collocamento e alla fine del periodo i prodotti si trasformano in semplici monetari. L’analisi di Morningstar sui documenti informativi e sui dati di questi prodotti «mostra che spesso sono più vantaggiosi per le reti commerciali che per gli investitori finali, grazie alle ricche commissioni di collocamento previste nella maggior parte dei prospetti», avverte Paganelli. Non è un caso che molte società di gestione italiane abbiano cavalcato il fenomeno. Come dimostra un’altra elaborazione di Morningstar, che ha calcolato quanto hanno pesato i flussi verso queste tipologie di fondi (obbligazionari e bilanciati) sul totale 2014. «Emerge che per alcune società il lancio di questi prodotti è stato uno straordinario successo dal punto di vista della raccolta netta, in alcuni casi determinando un risultato positivo per tutto il gruppo in termini di crescita degli attivi in gestione», sottolinea Paganelli. L’analisi di Morningstar si è concentrata anche sui costi di questi prodotti, mostrando che il livello delle spese correnti è estremamente variabile. «Ad esempio, il fondo Arca Cedola 2018 Obbligazione Attiva riportava nel 2014 spese correnti pari allo 0,89%, perché il fondo, partito a inizio 2013, non ha applicato gli oneri di gestione per tutto l’anno fiscale ma solo a partire dal termine del periodo di sottoscrizione» spiega Paganelli. «Per il 2014 gli investitori hanno invece pagato l’1,58%, cui si è aggiunto uno 0,95% di commissione di performance». Ci sono poi fondi che prevedono commissioni di gestione crescenti nel tempo, aumentando il livello di rischio in maniera graduale. «Si tratta di una struttura che impegna tra l’altro l’investitore ad assumersi un rischio più alto a tre, quattro, cinque anni dalla data di investimento, e quindi con minori informazioni a propria disposizione», spiega Paganelli. Morningstar ricorda che è sempre bene leggere la spiegazione che accompagna l’indicazione delle spese correnti. Questi prodotti, ad esempio, prevedono spesso una commissione di collocamento (in alternativa a quella di ingresso) prelevata al termine del periodo di sottoscrizione in un’unica soluzione e calcolata in percentuale del capitale complessivamente raccolto. «Tale fee, calcolata come percentuale del patrimonio raccolto al termine del periodo di sottoscrizione, è prelevata al termine dello stesso (quindi è immediatamente pagata ai collocatori, ndr) ed è ammortizzata linearmente nell’orizzonte temporale di vita del fondo», si legge nell’analisi di Morningstar. «Questa fee si accompagna a una commissione di rimborso decrescente nel tempo, in modo che l’onere complessivo sostenuto dall’investitore che sceglie di riscattare le quote prima della scadenza risulti uguale a quello di chi resta fino alla fine». (riproduzione riservata)

Una conferma arriva anche da Prometeia, che ha approfondito le caratteristiche dei prodotti che si sono segnalati per i maggiori volumi di raccolta netta, spiega Elisa Battistini nella newsletter Atlante di Prometeia. Nell’analisi effettuata nel primo semestre 2014 emerge che «la raccolta netta è ancora concentrata in prodotti che si prefiggono l’obiettivo di distribuire cedole oppure che si caratterizzano per una prevalenza di classi a distribuzione dei proventi, con flussi prossimi a 18 miliardi di euro», pari a metà della raccolta complessiva nel primo semestre del 2014, spiega Battistini. «L’offerta di prodotti a cedola e/o distribuzione dei proventi è prevalentemente riconducibile al canale bancario e la raccolta netta in fondi a cedola nel primo semestre del 2014 è riconducibile per il 68% a prodotti classificati come flessibili e per il 15% a obbligazionari misti e bilanciati». Si tratta nella maggioranza dei casi di fondi che prevedono una scadenza e una finestra di collocamento e alla fine del periodo i prodotti si trasformano in semplici monetari. L’analisi di Morningstar sui documenti informativi e sui dati di questi prodotti «mostra che spesso sono più vantaggiosi per le reti commerciali che per gli investitori finali, grazie alle ricche commissioni di collocamento previste nella maggior parte dei prospetti», avverte Paganelli. Non è un caso che molte società di gestione italiane abbiano cavalcato il fenomeno. Come dimostra un’altra elaborazione di Morningstar, che ha calcolato quanto hanno pesato i flussi verso queste tipologie di fondi (obbligazionari e bilanciati) sul totale 2014. «Emerge che per alcune società il lancio di questi prodotti è stato uno straordinario successo dal punto di vista della raccolta netta, in alcuni casi determinando un risultato positivo per tutto il gruppo in termini di crescita degli attivi in gestione», sottolinea Paganelli. L’analisi di Morningstar si è concentrata anche sui costi di questi prodotti, mostrando che il livello delle spese correnti è estremamente variabile. «Ad esempio, il fondo Arca Cedola 2018 Obbligazione Attiva riportava nel 2014 spese correnti pari allo 0,89%, perché il fondo, partito a inizio 2013, non ha applicato gli oneri di gestione per tutto l’anno fiscale ma solo a partire dal termine del periodo di sottoscrizione» spiega Paganelli. «Per il 2014 gli investitori hanno invece pagato l’1,58%, cui si è aggiunto uno 0,95% di commissione di performance». Ci sono poi fondi che prevedono commissioni di gestione crescenti nel tempo, aumentando il livello di rischio in maniera graduale. «Si tratta di una struttura che impegna tra l’altro l’investitore ad assumersi un rischio più alto a tre, quattro, cinque anni dalla data di investimento, e quindi con minori informazioni a propria disposizione», spiega Paganelli. Morningstar ricorda che è sempre bene leggere la spiegazione che accompagna l’indicazione delle spese correnti. Questi prodotti, ad esempio, prevedono spesso una commissione di collocamento (in alternativa a quella di ingresso) prelevata al termine del periodo di sottoscrizione in un’unica soluzione e calcolata in percentuale del capitale complessivamente raccolto. «Tale fee, calcolata come percentuale del patrimonio raccolto al termine del periodo di sottoscrizione, è prelevata al termine dello stesso (quindi è immediatamente pagata ai collocatori, ndr) ed è ammortizzata linearmente nell’orizzonte temporale di vita del fondo», si legge nell’analisi di Morningstar. «Questa fee si accompagna a una commissione di rimborso decrescente nel tempo, in modo che l’onere complessivo sostenuto dall’investitore che sceglie di riscattare le quote prima della scadenza risulti uguale a quello di chi resta fino alla fine». (riproduzione riservata)